المجد، والانحسار والاضطراب في قطاع التمويل اللامركزي (DeFi)

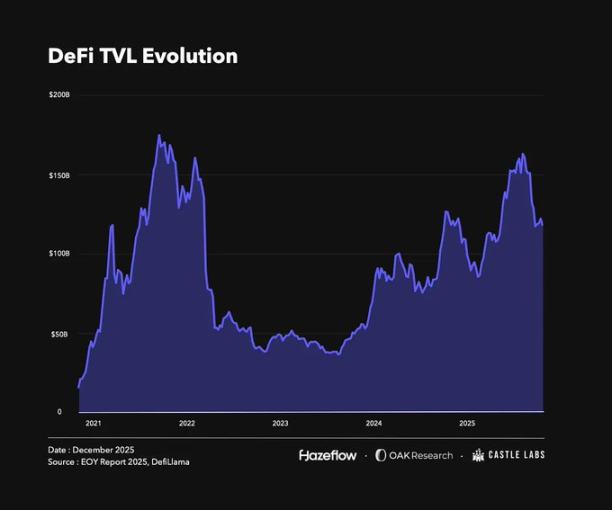

عند مراجعة تطور DeFi، نلاحظ أنها مرت بدورات من النمو والانكماش والتقلب، لكنها اليوم تستند إلى أسس قوية، حيث تشير المؤشرات الرئيسية إلى اتجاه إيجابي مستمر يتمثل في "قمم أعلى وقيعان أعلى". من المهم الإشارة إلى أن تغيرات القيمة الإجمالية المقفلة (TVL) غالباً ما تتبع أسعار الأصول، نظراً لأن الأصول المقفلة عادةً ما تكون رموزاً متقلبة تؤثر تقلباتها بشكل مباشر على البيانات الجوهرية.

حتى وقت إعداد هذا التقرير، بقيت TVL أعلى من مستواها في بداية العام، رغم أن الفارق ليس كبيراً. وقد حدثت الذروة في أكتوبر عندما سجلت الأصول الرقمية الرئيسية مستويات قياسية. أدى "حدث التصفية في أكتوبر" إلى تصفية أصول بقيمة 19 مليار دولار، مما تسبب في إخفاق بعض البروتوكولات وانخفاض إجمالي TVL بنسبة 28% تقريباً، بالإضافة إلى انخفاض أسعار الرموز المرتبطة.

ومع ذلك، لا يقتصر هذا القسم على رصد إخفاقات البروتوكولات أو التصفيات المتسلسلة، بل يقدم مراجعة شاملة لمسيرة DeFi من حيث التطور والنمو والتحول خلال العام الماضي.

DeFi في 2025: المشهد الجديد

شهد هذا العام بروز العديد من البروتوكولات والقطاعات التي جذبت انتباه السوق. وبينما يصعب استعراض جميع قصص النجاح، نسلط الضوء على بعض النماذج البارزة.

البروتوكولات الرائدة

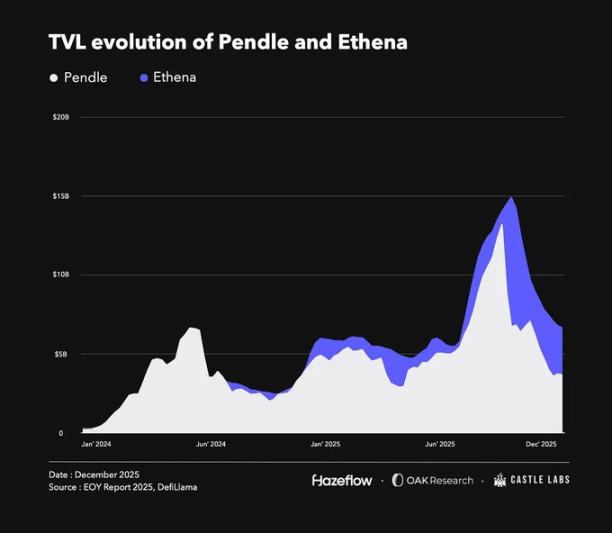

عام 2025 هو "عام العائد"، ويتصدر @pendle_fi المشهد. يقوم Pendle بتقسيم الأصول الحاملة للعائد إلى أصل رئيسي (PT tokens) وعائد (YT tokens)، حيث يمكن تداول العائد بشكل مستقل، بينما الأصل الرئيسي قابل للاسترداد عند الاستحقاق. هذا الابتكار، مع شراكات مع بروتوكولات مثل @ethena_labs و@aave، ساهم في نمو TVL.

من المهم التنويه إلى أن TVL الخاص بـ Pendle ليس في أعلى مستوياته، بل هو حالياً أقل من مستواه في مطلع العام، حيث بلغت الذروة منتصف سبتمبر. ويرجع ذلك أساساً إلى إطلاق سلسلة Plasma التي حفزت المستخدمين على نقل الأصول من منصات أخرى، مما تسبب في انخفاض مؤقت في TVL. ومع ذلك، تظل أساسيات Pendle قوية، وقد عزز مكانته كمنصة محورية لتوزيع العائد.

يوسع Pendle أيضاً خدمات العائد عبر بروتوكول Boros، الذي يمكّن المستخدمين من اتخاذ مراكز طويلة أو قصيرة على وحدات العائد (YU) للتحوط أو المضاربة على مخاطر معدل التمويل. تمثل وحدة YU العائد الناتج عن وحدة واحدة من الضمان منذ الإصدار حتى الاستحقاق. على سبيل المثال، تعادل 1 YU-ETH العائد من 1 ETH حتى الاستحقاق، وهي مشابهة وظيفياً لرموز YT الخاصة بـ Pendle.

@ethena_labs يُعد حالة بارزة أخرى هذا العام؛ حيث قدمت Ethena عملة مستقرة اصطناعية USDe تولّد عائداً عبر التداول الأساسي. وتُدعم USDe بأصول متقلبة مثل BTC وETH وLSTs. للحفاظ على الحياد تجاه تقلبات الأسعار، تقوم Ethena بالتحوط للمراكز الفورية وتفتح مراكز بيع دائمة كهامش. ورغم أن المركز محايد، إلا أنه يحقق عائداً من معدلات التمويل التي يدفعها المشترون للبائعين في العقود الدائمة.

مثل Pendle، شهدت Ethena انخفاضاً في TVL خلال النصف الثاني من العام، خاصة بعد حدث التصفية في أكتوبر أثناء الذروة. نتج الانخفاض عن فقدان USDe ارتباطه بالدولار لفترة وجيزة على @binance، مما أدى إلى تصفية مراكز USDe وحدوث سلسلة من التصفية في TVL. في الواقع، بقيت USDe نفسها آمنة؛ إذ نتج فقدان الارتباط عن إعدادات الأوركل والسيولة المنخفضة في ذلك الزوج. أما على منصات مثل Aave، حيث يتم تثبيت أسعار USDe/USDT، فلم تتأثر المراكز.

تتمتع Ethena بحصانة قوية وقابلية توسع عالية. ركزت مؤخراً على مفهوم "العملة المستقرة كخدمة"، حيث تصدر عملات مستقرة مخصصة بالشراكة مع @megaeth، @JupiterExchange، @SuiNetwork وغيرهم. تساعد هذه الاستراتيجية على استعادة القيمة التي كانت ستتدفق خارج النظام (إلى Tether أو Circle) وإبقائها على السلسلة. تولّد Tether وCircle مليارات سنوياً من العملات المستقرة، لكن هذه القيمة لا تعود إلى السلاسل والبروتوكولات الأساسية التي تستخدمها.

كما توسع Ethena استخدامات الرموز، حيث أطلقت مؤخراً عقود DEX دائمة بهامش USDe على معيار Hyperliquid HIP-3 عبر @hyenatrade. الميزة الرئيسية أن المتداولين يمكنهم استخدام USDe كهامش والحصول على APY جذاب، بينما لا تحقق العملات المستقرة الأخرى أي عائد كهامش.

مع توسع أعمالها الأساسية وسيناريوهات الاستخدام، تتمتع Ethena بموقع قوي لزيادة حصتها بسوق العملات المستقرة في السنوات المقبلة.

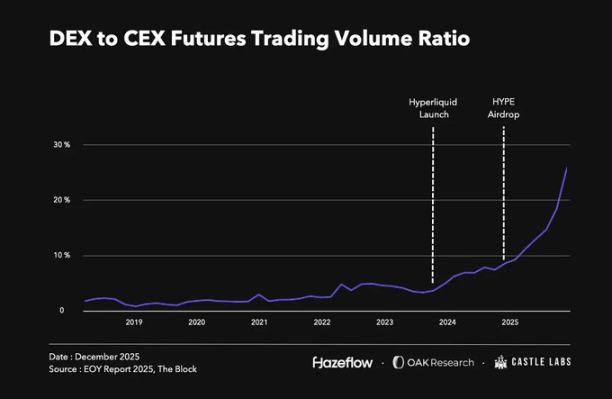

من بين البروتوكولات الأعلى أداءً، تصدّر @HyperliquidX عدة مؤشرات هذا العام. بعد إطلاق رمزه، أصبح بسرعة منصة رائدة لتداول العقود الدائمة على السلسلة. يحقق البروتوكول إيرادات ورسوم كبيرة، تُستخدم جميعها لإعادة شراء الرموز، مما عزز قيمته السوقية بشكل ملحوظ. يبني Hyperliquid بنية مالية شاملة، ويتقدم بثبات مع ترقية HIP-3 وإطلاق HyperEVM.

القطاعات الرابحة

تنبثق البروتوكولات الناجحة غالباً من قطاعات قوية الأداء. أبرز الفائزين هذا العام: العقود الدائمة والعملات المستقرة، حيث وجدت كل منهما توافقاً قوياً مع السوق وطلباً مستداماً.

لطالما كان التداول الدائم ركيزة أساسية بسوق العملات الرقمية، مع أحجام تداول يومية بعشرات المليارات. حتى هذا العام، كان معظم هذا الحجم على المنصات المركزية. تغير ذلك بعد توزيع Hyperliquid الكبير بنهاية 2024، الذي أعاد الاهتمام بالعقود الدائمة على السلسلة وزاد المنافسة. تمثل أحجام تداول DEX الدائمة الآن 18% من أحجام تداول CEX. تدخل بروتوكولات مثل @Lighter_xyz، @Aster_DEX، @extendedapp، و@pacifica_fi هذا المجال، وتتنافس على نمو العقود الدائمة على السلسلة.

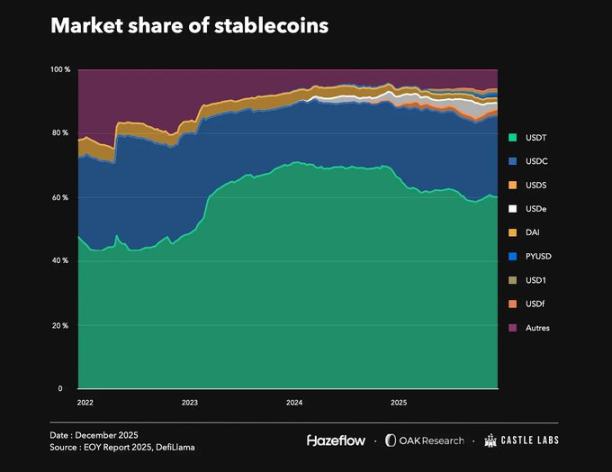

العملات المستقرة هي القطاع الآخر الصاعد، حيث بلغت القيمة السوقية الإجمالية حوالي 309 مليار دولار—بزيادة تفوق 50% من 200 مليار دولار في بداية العام. نما الطلب على العملات المستقرة بشكل مطرد لسنوات، ومع وجود أكثر من 300 جهة إصدار، تزداد المنافسة.

رغم ازدحام السوق، تهيمن @Tether_to (USDT) و@circle (USDC) على 85% من الحصة السوقية، تليهما Ethena (USDe) و@SkyEcosystem (USDS). بفضل أسبقية الدخول والتكامل العميق على السلسلة، تظل Tether وCircle مهيمنتين رغم دخول منافسين جدد.

تخلق هذه الهيمنة تحدياً كبيراً، إذ تؤدي إلى تدفق هائل للقيمة من الأنظمة الأصلية إلى جهات خارجية. خلال الثلاثين يوماً الماضية، حققت Tether وCircle حوالي 700 مليون دولار و240 مليون دولار على التوالي من الإيرادات، بفضل انتشار استخدامهما عبر السلاسل والبروتوكولات. لمواجهة ذلك، أطلقت Ethena خدمة "العملة المستقرة كخدمة" لمساعدة سلاسل البلوكشين على الاحتفاظ بالقيمة داخلياً. ومع ذلك، من الصعب جداً إزاحة Tether وCircle من مكانتهما، فهما متغلغلتان بعمق في بنية العملات الرقمية.

حدث التصفية في أكتوبر

في 10 أكتوبر، شهدت الأسواق حدث تصفية ضخم يُعرف بـ "اختبار الضغط للعملات الرقمية"، أُزيل فيه أكثر من 19 مليار دولار من الأصول. جاء السبب المباشر بإعلان ترامب رفع الرسوم الجمركية بنسبة 100% على الصين رداً على قيود صادرات المعادن النادرة وتوسيع الضوابط. لاحقاً، أثار تسريب مذكرة JPMorgan حول احتمال إزالة Strategy من مؤشر MSCI مزيداً من الذعر.

هبطت أسعار الأصول بشكل جماعي، حيث تراجعت BTC وETH بنسبة 23% و33% من أعلى المستويات. وانخفضت القيمة السوقية للعملات الرقمية من حوالي 4.24 تريليون دولار في 10 أكتوبر إلى 3.16 تريليون دولار حالياً، أي بانخفاض 25%.

على Binance ومنصات أخرى، فقدت العملة المستقرة الحاملة للعائد USDe من Ethena ارتباطها بالدولار بسبب الاعتماد على الأسعار الفورية منخفضة السيولة، مما أدى إلى تصفيات غير عادلة. في النهاية، عوضت المنصة المستخدمين المتضررين بأكثر من 280 مليون دولار، شملت أصول مثل BNSOL وWBETH.

أظهرت بروتوكولات الإقراض في DeFi أداءً قوياً، حيث نفذت التصفيات حسب التصميم ولم تتكبد تقريباً أي ديون سيئة. قامت بروتوكولات مثل @Aave، @Morpho، @0xFluid، و@eulerfinance بتصفية أكثر من 260 مليون دولار من الأصول، مع ديون سيئة ضئيلة.

بينما صمدت بروتوكولات DeFi وCeFi الرائدة أمام الاختبار، تكبدت بروتوكولات واستراتيجيات الرافعة المالية—خاصة الاقتراض التكراري على منصات الإقراض والعقود الدائمة—خسائر كبيرة.

يتيح الاقتراض التكراري للمستخدمين تحقيق رافعة مالية في بروتوكولات الإقراض. ومع انتشار الأصول الحاملة للعائد، أصبحت هذه الاستراتيجية شائعة لأنها مربحة عندما تتجاوز العوائد تكاليف الاقتراض. لكن في الأسواق المتقلبة، حتى فقدان الارتباط الطفيف يمكن أن يطيح بالمراكز المرفوعة. في 10 أكتوبر، ومع انهيار الأسعار، لم يتمكن العديد من المستخدمين من الإغلاق في الوقت المناسب وتعرضوا للتصفية.

رغم أن الرافعة المالية كانت وراء العديد من الخسائر، إلا أن حالات مثل Stream Finance تبرز كتحذير صارم من السعي الأعمى وراء العوائد المرتفعة. سنستعرض ذلك في القسم التالي.

هل العملات المستقرة مستقرة فعلاً؟ حالة Stream Finance

في الربع الرابع، انهارت عدة عملات مستقرة ذات آليات معيبة. ربما كانت لتستمر لفترة أطول، لكن حدث التصفية في أكتوبر قضى على بعض الأصول المستقرة المرفوعة بشكل مفرط. أكبر حالات الفشل وأكثرها تأثيراً كانت xUSD (Stream Finance) وdeUSD (Elixir)، اللتان كانتا مترابطتين وانهارتا معاً.

على سبيل المثال، كان Stream Finance يبيع فعلياً عملة مستقرة مرفوعة بشكل مفرط وغير مدعومة بشكل كافٍ—xUSD. عندما يودع المستخدمون ضمانات، يقوم البروتوكول بسك xUSD، ويستبدل الإيداعات بـ deUSD ذات العائد المرتفع من Elixir، ويودعها في بروتوكولات إقراض مثل Euler وMorpho.

بدلاً من التكرار البسيط، قاموا بسك المزيد من xUSD، حتى وصل العرض إلى سبعة أضعاف الضمان الفعلي. فقد دعمت 1.9 مليون دولار فقط من الضمان القابل للتحقق من USDC مبلغ 14.5 مليون دولار من xUSD.

كما كان لدى البروتوكول تعرضات لمخاطر خارج السلسلة غير معروفة للمستخدمين. أثناء تصفية 10 أكتوبر، تم تصفية مراكز البروتوكول الرئيسية خارج السلسلة، مما أدى إلى خسارة قدرها 93 مليون دولار وإيقاف السحب. تسبب الإغلاق في بيع جماعي من قبل حاملي xUSD في الأسواق الثانوية ضعيفة السيولة، مما أدى إلى فقدان الارتباط بسرعة. سرعان ما فقدت deUSD من Elixir ارتباطها أيضاً، رغم معالجة معظم عمليات الاسترداد للمستخدمين.

تكبدت جميع الخزائن والمديرين المعرضين لهذه العملات المستقرة في بروتوكولات مثل Euler وMorpho خسائر. حتى أن بعض البروتوكولات تكبدت ديوناً سيئة باستخدام أوركل أسعار ثابتة قامت بتثبيت هذه الأصول عند دولار واحد حتى بعد فقدان الارتباط. لا توجد آلية تسعير مثالية؛ يمكن أن تساعد أوركل إثبات الاحتياطي، لكن العملات المستقرة مثل xUSD غالباً ما تكون مرفوعة بشكل مفرط أو تفتقر إلى شفافية الضمانات. في النهاية، يجب على المستخدمين الساعين وراء APY مرتفع في مثل هذه الصفقات إدراك المخاطر وإجراء العناية الواجبة الكافية.

العودة إلى الأساسيات: قواعد الإيرادات

الإيرادات هي الأساس لأي نشاط تجاري. إذا كان البروتوكول مربحاً ويملك آليات لإعادة القيمة إلى حاملي الرموز، يستفيد الجميع. بالطبع، الواقع أكثر تعقيداً، وغالباً ما يتحمل حاملو الرموز الجانب السلبي. قبل مناقشة تراكم القيمة، دعونا نستعرض مصادر الإيرادات الرئيسية للعملات الرقمية.

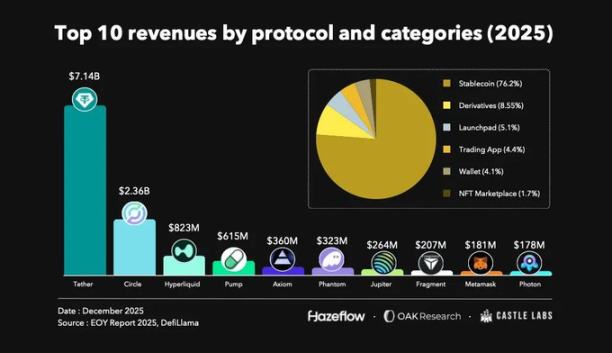

خلال العام الماضي، ساهمت جهات إصدار العملات المستقرة بحوالي 76% من إجمالي الإيرادات لأفضل عشرة بروتوكولات، تليها المشتقات، ومنصات الإطلاق، وتطبيقات التداول.

تظل العملات المستقرة أكثر الأعمال ربحية في عالم العملات الرقمية، بفضل الانتشار الواسع. فهي أساس DeFi والمدخل والمخرج الرئيسي لرأس المال. كما تحقق المشتقات ومنصات الإطلاق حصصاً قوية من الإيرادات.

خلال العام الماضي، حققت Tether وCircle معاً إيرادات بلغت 9.8 مليار دولار، وحافظتا على هذا المستوى. يليهما قادة المشتقات Hyperliquid وJupiter، بإيرادات إجمالية تبلغ 1.1 مليار دولار.

بعيداً عن هذه القطاعات الراسخة، تولد بروتوكولات مثل Pumpdotfun أيضاً إيرادات مستدامة. بعض البروتوكولات الأعلى ربحاً انطلقت فقط العام الماضي، مما يعكس شهية السوق للبدائل الجديدة. الحوافز ضرورية لنمو البروتوكول المبكر واكتساب المستخدمين، ويمكن للميزات الفريدة أن تساعد في الاحتفاظ بهم.

في السابق، لم يكن بإمكان Uniswap—أحد أكبر بروتوكولات DeFi—ربط رمزه مباشرة بإيرادات البروتوكول بسبب القيود التنظيمية. اقترح التحديث الأخير حرق 100 مليون UNI من الخزينة، بما يتناسب مع ما كان سيتم حرقه لو تم تفعيل رسوم البروتوكول منذ البداية. حالياً، أصبحت رسوم البروتوكول فعالة وتُستخدم لحرق UNI، كما أوقف Uniswap فرض رسوم على الواجهة الأمامية والمحفظة وواجهة برمجة التطبيقات.

يتماشى ذلك مع نمو البروتوكول بشكل أكثر مباشرة مع قيمة رمز الحوكمة. تتبنى المزيد من المشاريع نماذج متوافقة مع القيمة لتوجيه المزيد من القيمة إلى حاملي الرموز.

إعادة الشراء إلى الاتجاه السائد

سابقاً، كان أداء الرموز يعتمد أساساً على التسويق، دون تركيز كبير من المستخدمين على اقتصاديات البروتوكول. ربما استفاد المضاربون قصيرو الأجل، لكن ذلك لم يكن مستداماً—فالعديد من الحاملين لم يتمكنوا من الخروج. اليوم، أصبحت اقتصاديات البروتوكول والإيرادات الحقيقية هي المحرك الأساسي للقيمة، وليس مجرد الضجة.

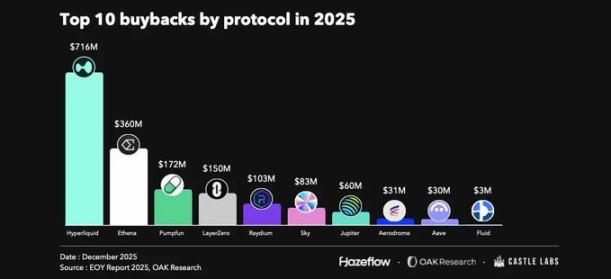

كان إطلاق رمز HYPE وآلية تراكم القيمة نقطة تحول مهمة؛ حيث يضخ البروتوكول 99% من الإيرادات في صندوق دعم لإعادة شراء HYPE، مما أعاد إحياء الاهتمام بسوق العقود الدائمة—وقد وضع Hyperliquid معياراً مرتفعاً هنا. توفر عمليات إعادة الشراء دعماً قوياً للأسعار وتغذي نمو القيمة.

وليس Hyperliquid وحده؛ فقد أطلقت بروتوكولات رائدة مثل Aave وMaple وFluid برامج إعادة شراء أيضاً. تُعد إعادة الشراء وسيلة جاذبة لمشاركة الإيرادات مع حاملي الرموز، لكنها تتطلب دخلاً مستداماً للبروتوكول. لذا، تناسب إعادة الشراء البروتوكولات الناضجة، بينما يجب أن تركز المشاريع الناشئة على النمو أولاً.

منذ أبريل، أنفق Aave حوالي 33 مليون دولار على عمليات إعادة الشراء.

وبالمثل، أكملت Fluid حوالي 3 ملايين دولار من عمليات إعادة الشراء منذ أكتوبر، وأعادت الإيرادات مباشرة إلى حاملي الرموز.

تنويه:

- تمت إعادة نشر هذا المقال من [Foresight News]، وتعود حقوق النشر للمؤلفين الأصليين [Castle Labs, OAK Research, Hazeflow]. لأي استفسار حول إعادة النشر، يرجى التواصل مع فريق Gate Learn الذي سيعالج الأمر وفق الإجراءات المعتمدة.

- تنويه: الآراء والمعلومات الواردة تعبر عن رأي الكاتب فقط ولا تمثل نصيحة استثمارية.

- تمت ترجمة النسخ الأخرى من قبل فريق Gate Learn. يُمنع النسخ أو التوزيع أو الانتحال دون ذكر Gate حيثما ينطبق ذلك.

المقالات ذات الصلة

كل ما تريد معرفته عن Blockchain

ما هو DYDx؟ كل ما تريد معرفته عن DYDX

ما هو أكسي إنفينيتي؟

ما هو Neiro؟ كل ما تحتاج إلى معرفته حول NEIROETH في عام 2025

تاريخ موجز لعمليات الإنزال الجوي واستراتيجيات مكافحة السيبيل: حول تقاليد ومستقبل ثقافة الركوب الحر