以太坊之爭:它究竟屬於「加密貨幣」嗎?

以下內容摘自 @ MessariCrypto 即將發布的《The Crypto Theses 2026》。完整報告將於 2025 年 12 月 18 日公開。歡迎訂閱 Messari,確保不錯過精彩內容:

在主流加密資產中,ETH 始終是最具爭議的焦點。BTC 的主導地位鮮少遭到質疑,而 ETH 的定位卻始終未明。部分觀點認為 ETH 是 BTC 之外唯一可信賴的非主權貨幣資產,另一派則認為 ETH 是一個收入持續下滑、利潤空間受限且不斷被更快、更便宜的 L1 競爭者蠶食的業務。

今年上半年,針對 ETH 的討論達到巔峰。3 月,XRP 在完全稀釋估值(FDV)上短暫超越 ETH(需注意,ETH 已全部流通,而 XRP 僅約 60% 供應流通)。

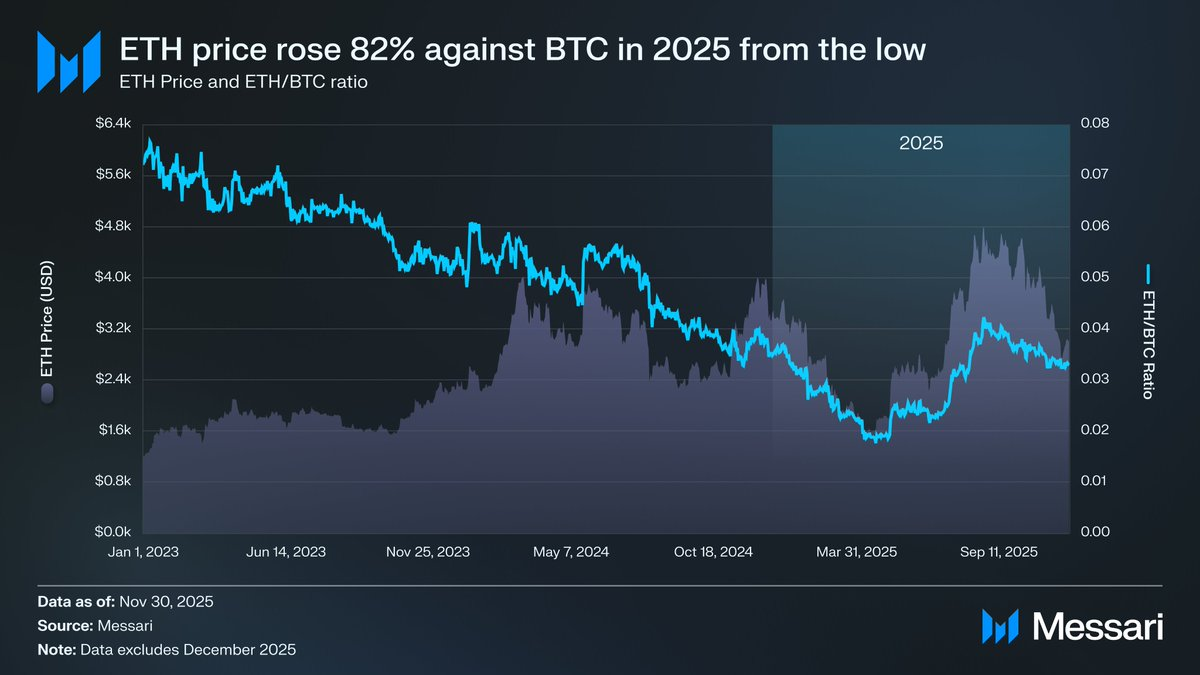

3 月 16 日,ETH 的 FDV 為 2,276.5 億美元,XRP 則達到 2,392.3 億美元,這一結果在一年前幾乎無人能預料。隨後,2025 年 4 月 8 日,ETH/BTC 比率首次跌破 0.02,創下自 2020 年 2 月以來新低。換言之,ETH 上一輪超越 BTC 的表現已悉數回吐。此時,市場對 ETH 的情緒跌至多年最低點。

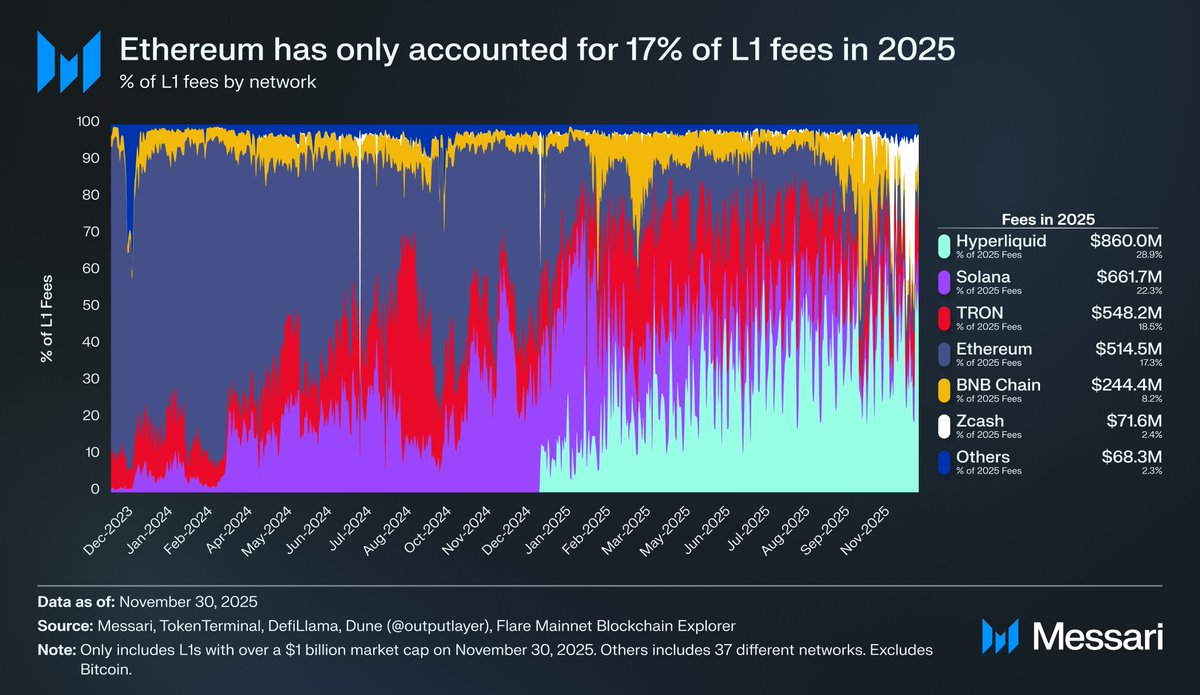

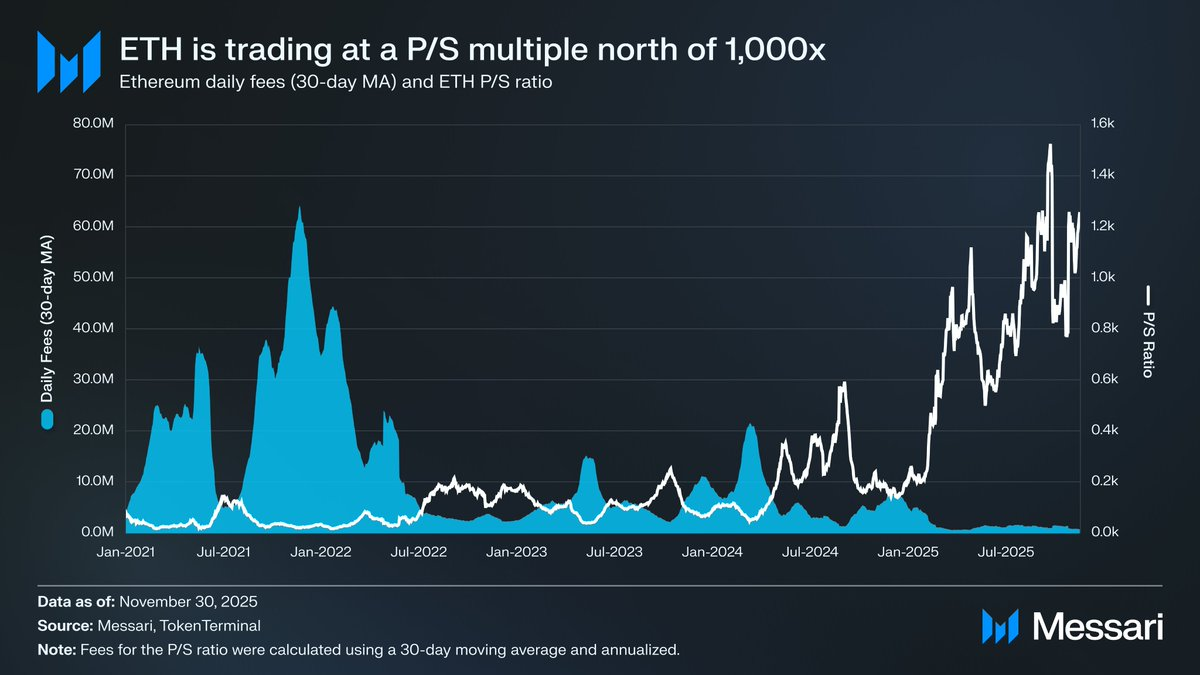

更重要的是,價格只是故事的一環。隨著競爭生態愈發強化,Ethereum 在 L1 的費用占比持續下滑。Solana 於 2024 年強勢回歸,Hyperliquid 在 2025 年爆發,兩者合力將 Ethereum 的費用份額壓至 17%,位居 L1 第四,較一年前的榜首大幅退步。費用並非全部,但它明確反映了經濟活動的遷移趨勢。如今 Ethereum 面臨前所未有的激烈競爭局勢。

歷史證明,加密市場最重要的反轉往往始於情緒最低迷之際。ETH 被視為失敗資產時,其大部分「失敗」其實早已反映在市場價格中。

2025 年 5 月,市場首次出現對空頭觀點過度自信的跡象。此期間 ETH/BTC 比率和 ETH 美元價格均大幅反彈。ETH/BTC 自 4 月低點 0.017 升至 8 月 0.042,漲幅高達 139%;同期 ETH 價格由 1,646 美元漲至 4,793 美元,漲幅達 191%。這波強勁行情最終在 8 月 24 日 推至新高,ETH 創下 4,946 美元歷史高點。

重估之後,ETH 整體走勢明顯回升。Ethereum 基金會領導層調整,以及以 ETH 為核心的數位資產金庫(Digital Asset Treasuries)到來,為市場注入了過去一年所缺乏的堅定信心。

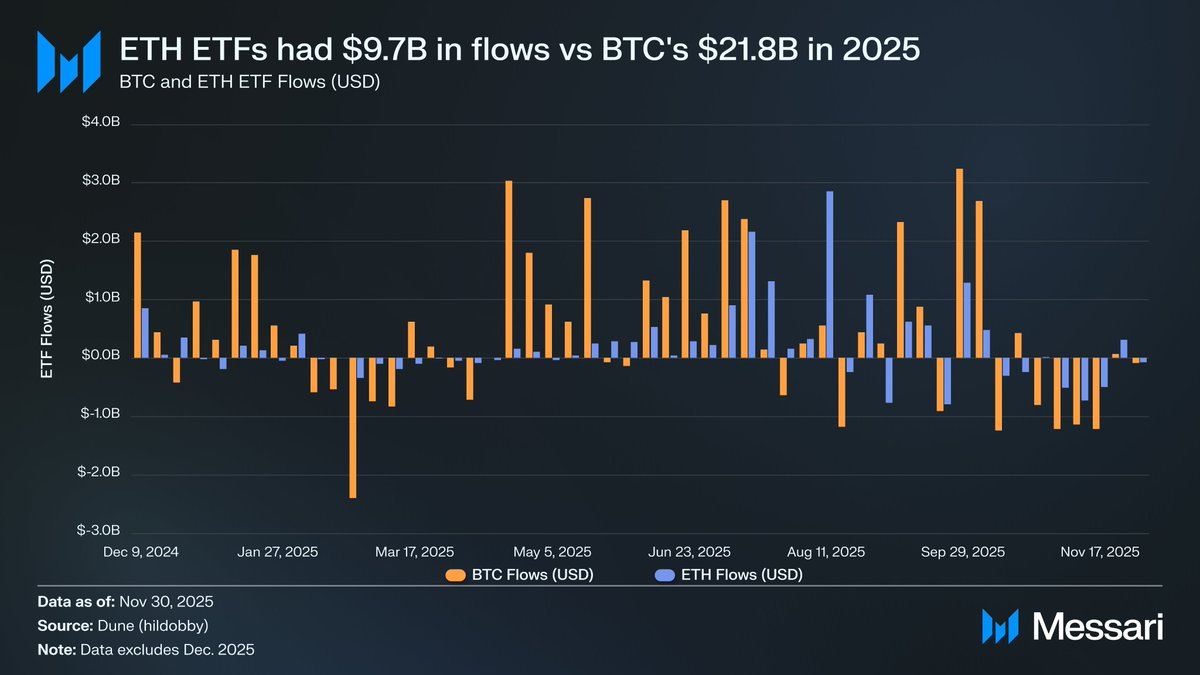

本輪上漲前,BTC 與 ETH 在各自 ETF 市場的表現差距明顯。2024 年 7 月現貨 ETH ETF 上市,資金流入極為低迷。前六個月僅吸引 24.1 億美元,遠不及 BTC 創下的 ETF 紀錄。

但隨著 ETH 反彈,ETF 流入疑慮徹底逆轉。全年現貨 ETH ETF 吸引 97.2 億美元資金,BTC 則為 217.8 億美元。考慮到 BTC 市值幾乎為 ETH 的五倍,流入差距僅有 2.2 倍,遠低於多數預期。換言之,按市值調整後,ETH 的 ETF 需求高於 BTC,徹底扭轉了機構對 ETH 興趣不足的敘事。部分階段,ETH 甚至超越 BTC。5 月 26 日至 8 月 25 日,ETH ETF 吸引 102 億美元資金,高於同期 BTC 的 97.9 億美元,首次顯現機構需求明顯偏向 ETH。

從 ETF 發行商來看,BlackRock 在 ETF 市場持續鞏固主導地位,2025 年末持有 370 萬枚 ETH,佔現貨 ETH ETF 總份額 60%。此數據較 2024 年末的 110 萬 ETH 成長了 241%,年度增速領先所有發行商。整體而言,現貨 ETH ETF 年末持有 620 萬 ETH,約佔 ETH 總供應量 5%。

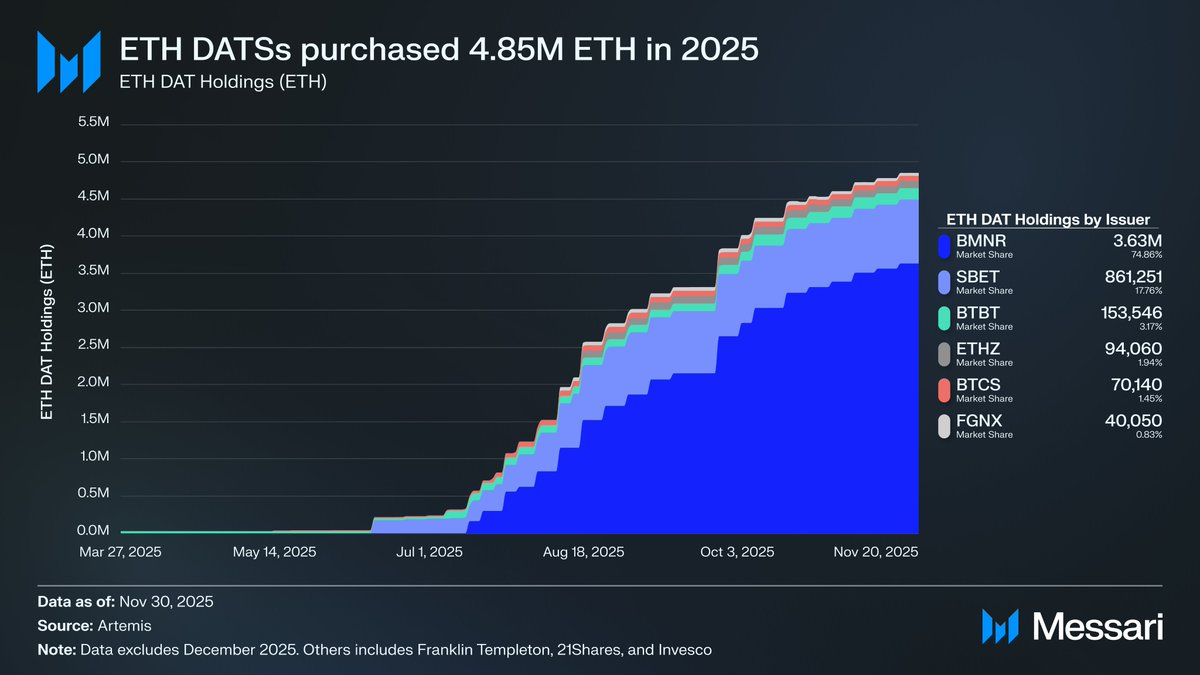

ETH 強勁反彈背後,最關鍵的進展是以 ETH 為核心的數位資產金庫(DATs)崛起。DATs 為 ETH 帶來前所未有的穩定且持續需求,為資產提供了敘事或投機資金難以實現的錨定。如果說 ETH 的價格表現是可見的轉折,DAT 的累積則是支撐這一變化的深層結構性力量。

2025 年,DATs 對 ETH 價格產生顯著影響,全年累計買入 480 萬 ETH,佔 ETH 總供應量 4%。其中最活躍的 DAT 為 Tom Lee 創立的 Bitmine (BMNR),這家前比特幣礦企於 2025 年 7 月開始將金庫和資本轉向 ETH。7 月至 11 月間,Bitmine 購入 363 萬 ETH,成為 DAT 市場份額絕對領導者,佔全部 DAT 持有量的 75%。

儘管 ETH 反彈強勁,行情最終趨於平穩。至 11 月 30 日,ETH 已自 8 月高點回落至 2,991 美元,遠低於上一輪週期前高 4,878 美元。ETH 當前遠強於 4 月,但這輪反彈並未消除最初引發空頭觀點的結構性問題。實際上,ETH 的爭論愈加激烈。

一方面,ETH 正展現出 BTC 成為貨幣資產時的諸多特徵。ETF 資金流入不再低迷,數位資產金庫成為穩定需求來源。更重要的是,市場愈來愈多參與者將 ETH 視為與其他 L1 代幣截然不同的資產,部分群體甚至將其納入 BTC 同一貨幣體系。

但另一方面,年初拖累 ETH 的負面因素仍未改善。Ethereum 核心基本面尚未完全修復,L1 費用份額持續受到 Solana、Hyperliquid 等強勁競爭者衝擊,主網活動遠低於前週期高點。儘管 ETH 強勢反彈,BTC 仍處歷史新高,而 ETH 則尚未突破。即使在 ETH 最強勁的月份,許多持有者也將反彈視為套現機會,而非長期貨幣價值的認證。

這場爭論的核心並非 Ethereum 是否有價值,而是 ETH 這項資產如何從 Ethereum 生態中獲取價值。

上一個週期,普遍假設 ETH 能直接從 Ethereum 的成功中獲得價值。這也是「Ultrasound Money」理論的核心:Ethereum 足夠有用,以至於會銷毀大量 ETH,為該資產提供明確且機制驅動的價值來源。

如今,我們有充分理由相信情況並非如此。Ethereum 費用暴跌且無復甦跡象,其最大增長動力——RWA 與機構——主要以 USD 作為基礎貨幣資產,而非 ETH。

ETH 未來的價值將取決於其如何間接受益於 Ethereum 的成功。但間接受益的不確定性遠高於直接受益。這仰賴 Ethereum 具備更強系統性影響力後,更多用戶與資本願意將 ETH 視為加密貨幣及價值儲存工具。

但不同於直接、機制化的價值獲益,這一過程並無保障,完全取決於社會偏好與集體信念——這本身並非缺陷(畢竟 BTC 也是如此獲得價值)。但這意味著 ETH 的升值不再與 Ethereum 經濟活動直接掛鉤。

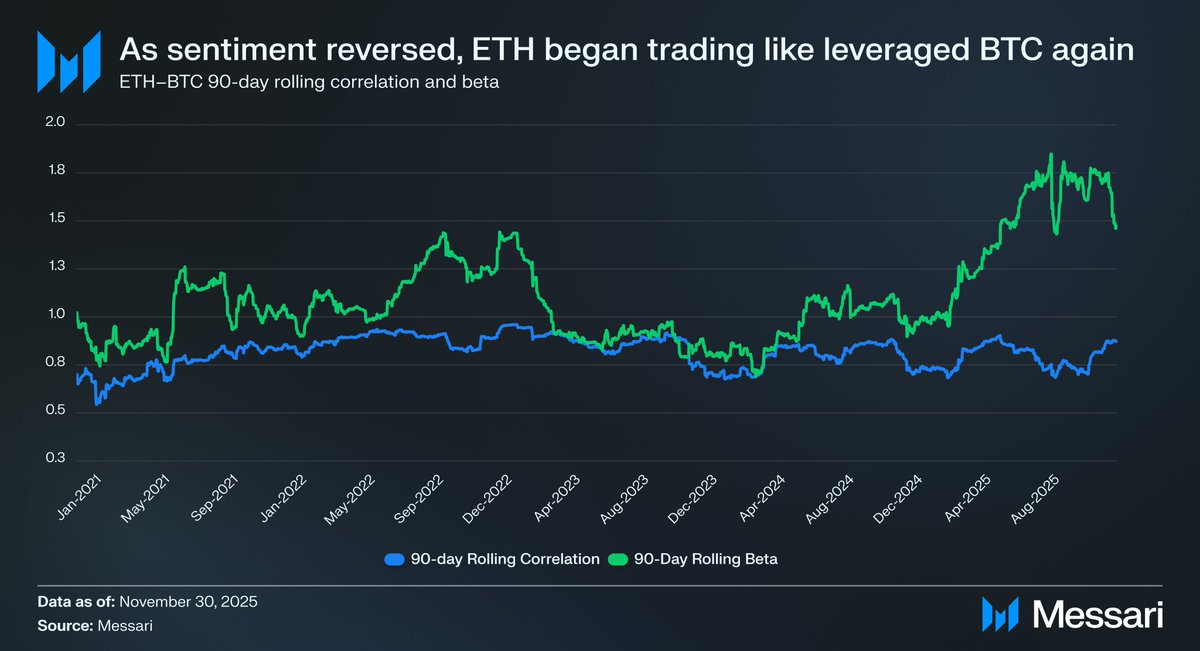

所有這些讓 ETH 的討論回歸核心張力。ETH 可能正在積累貨幣溢價,但這一溢價仍落後於 BTC。市場再次將 ETH 視為 BTC 貨幣理論的槓桿化表現,而非獨立貨幣資產。2025 年,ETH 與 BTC 的 90 天滾動相關性維持在 0.7 至 0.9 之間,滾動貝塔值一度升至多年新高,最高超過 1.8。ETH 走勢比 BTC 更劇烈,但依然高度依賴 BTC。

這是一個微妙但極其重要的差異。ETH 目前的貨幣相關性存在,是因為 BTC 的貨幣敘事仍然成立。只要市場相信 BTC 是非主權價值儲存,就會有部分參與者願意將這種信念延伸至 ETH。如果 BTC 在 2026 年持續走強,ETH 有望進一步縮小差距。

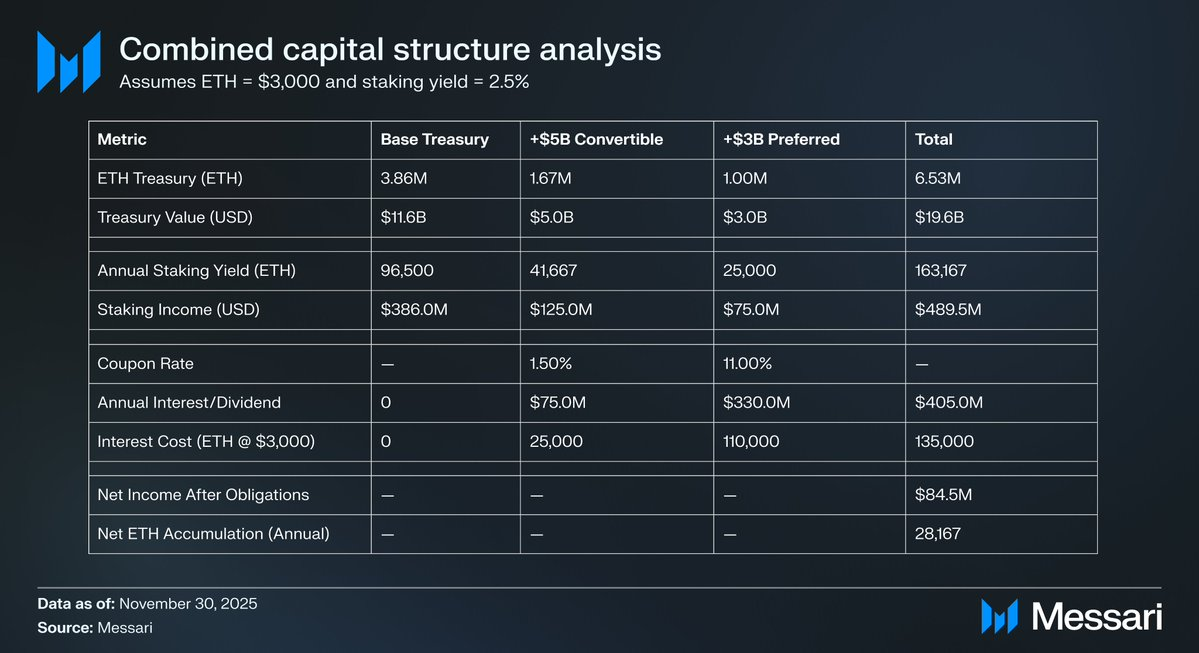

Ethereum DATs 仍處於早期階段,目前主要透過普通股發行累積 ETH。但在新一輪加密牛市中,這些實體可能會探索更多資本形成策略,類似 Strategy 擴展 BTC 持倉的方式,包括可轉換債券與優先股。

以 BitMine 為例,這類 DAT 可發行低息可轉換債務與高收益優先資本,將所得資金直接用於購買 ETH,並透過質押產生持續收益。在合理假設下,質押收入可部分抵消固定利息與分紅義務,使金庫在有利市場環境下持續累積 ETH,同時提升資產負債表槓桿。Ethereum DATs 的這一「第二生命」有望於 2026 年 BTC 牛市重啟時,進一步強化 ETH 對 BTC 的高貝塔表現。

最終,市場仍將 ETH 的貨幣溢價視為 BTC 貨幣溢價的附屬。ETH 尚未成為具備獨立宏觀基礎的自主貨幣資產,而是 BTC 貨幣共識的次級受益者。近期復甦反映出部分群體願意將 ETH 視為 BTC,而非一般 L1 代幣。即使 ETH 相對強勢,市場信心依然與 BTC 敘事的持續強勢密不可分。

簡言之,ETH 的貨幣故事已不再破碎,但仍未塵埃落定。在現有市場結構下,結合 ETH 相較 BTC 更高的貝塔值,只要 BTC 理論持續成立,DATs 與企業金庫的結構性需求將為 ETH 帶來實質的上行空間。但歸根究柢,ETH 的貨幣軌跡在可預見未來仍取決於 BTC。只有當 ETH 長期展現出更低相關性與貝塔值(歷史上尚未出現),ETH 的溢價才有望脫離 BTC 陰影波動。

免責聲明:

- 本文轉載自 [AvgJoesCrypto]。所有版權歸原作者 [AvgJoesCrypto] 所有。如對轉載有疑義,請聯繫 Gate Learn 團隊,我們將即時處理。

- 免責聲明:本文僅代表作者個人觀點,並不構成任何投資建議。

- 本文其他語言版本由 Gate Learn 團隊翻譯。除特別說明外,嚴禁複製、分發或抄襲譯文。

相關文章

3074傳奇後對以太坊治理的思考

什麼是海夫?您需要瞭解的有關HYVE的所有資訊

並行以太坊虛擬機(EVM):高性能區塊鏈的未來

如何質押 ETH?