2025年比特币市场预测大盘点:机构为何集体翻车

2025 年伊始,比特币(BTC)市场充斥着狂热乐观,机构和分析师们集体押注年底价格将飙升至 15 万美元以上,甚至直奔 20 万+ 或更高。但现实却上演了一出“反指”大戏:BTC 从 10 月初峰值约 12.6 万美元暴跌超 33%,11 月进入“血洗”模式(单月跌幅 28%),12 月 10 日当前价格稳定在 92,000 美元区间。

这波集体翻车,值得深入复盘:年初预测为何如此一致?为什么几乎所有主流机构都错了?

一、年初预测 vs. 现状对比

1.1 市场共识的三大支柱

2025年初,比特币市场弥漫着前所未有的乐观情绪。几乎所有主流机构都给出了15万美元以上的年底目标价,部分激进预测甚至直指20万-25万美元。这种高度一致的看涨预期,建立在三大"确定性"逻辑之上:

周期性因素:减半魔咒

第四次减半(2024年4月)后的12-18个月,历史上多次出现价格峰值。2012年减半后13个月涨至1,150美元,2016年减半后18个月突破20,000美元,2020年减半后12个月达到69,000美元。市场普遍认为,供应端收缩效应会滞后显现,2025年正处于"历史性窗口期"。

资金面预期:ETF洪流

现货ETF获批被视为"机构资金闸门"的开启。市场预期首年累计净流入将突破1,000亿美元,养老金、主权基金等传统资金将大规模配置。BlackRock、Fidelity等华尔街巨头的背书,让"比特币主流化"叙事深入人心。

政策面利好:特朗普牌

特朗普政府对加密资产的友好态度,包括战略比特币储备提案的讨论、SEC人事调整预期,被视为长期政策支撑。市场认为,监管不确定性将大幅降低,为机构入场扫清障碍。

基于这三大逻辑,主流机构年初目标价平均值达到170,000美元,隐含年内涨幅预期超过200%。

1.2 机构预测全景图:谁最激进?

下表汇总了11家主流机构和分析师的年初预测,对比当前价格(92,000美元),偏差一目了然:

| 机构/分析师 | 2025 年底预测(美元) | 理由简述 | 与现状偏差(92k 基准) |

|---|---|---|---|

| VanEck | 180,000 - 250,000 | ETF 流入 + BTC 市值达黄金一半(~13 万亿),1 月 ChainCheck 报告重申 18 万目标 | +95% ~ +170% |

| Tom Lee (Fundstrat) | 150,000 - 250,000+ | 利率下调 + 机构采用 + 退休基金分配; | +65% ~ +175% |

| InvestingHaven | 80,000 - 151,000 | 周期中枢 + 斐波那契回撤 | -13% ~ +64% |

| Flitpay | 平均 106,000 (牛 133k / 熊 72k) | 宏观 + 全球采用 | +15% |

| CoinDCX | 100,000 - 150,000 | ETF 回暖 + 宏观 | +9% ~ +63% |

| Standard Chartered | 200,000 | ETF + 机构买盘 | +115% |

| Finder | 平均 138,300 | 专家面板投票 | +50% |

| MMCrypto (X 分析师) | Q3 崩盘,低至 70-80k,Q4进入熊市 | 杠杆泡沫 + 周期末 | 偏差 <5% |

| AllianceBernstein | 200,000 (9 月) | 牛市周期 + ETF | +115% |

| Bitwise | >200,000 | 新 ATH + ETF 推动 | +115%+ |

| JPMorgan | 底 94,000,高 170,000 | 公允价值 + 宏观 | +2% ~ +85% |

预测分布特征:

- 激进派(8家):目标价15万+,平均偏差超过80%,代表机构包括VanEck、Tom Lee、Standard Chartered

- 温和派(2家):JPMorgan给出区间预测,Flitpay提供牛熊情景,保留下行空间

- 逆向派(1家):仅MMCrypto明确警告崩盘风险,成为唯一准确预判者

值得注意的是,预测最激进的恰恰是知名度最高的机构(VanEck、Tom Lee),而准确预测来自相对小众的技术分析师。

二、误判根源:机构预测为何集体失败

2.1 共识陷阱:当"利好"失去边际效应

9家机构不约而同押注"ETF流入",形成高度同质化的预测逻辑。

当某个因素被市场充分认知并反映在价格中时,它就失去了边际推动力。2025年初,ETF流入预期已经完全price in——每个投资者都知道这个"利好",价格早已提前反应。市场需要的是"超预期",而非"符合预期"。

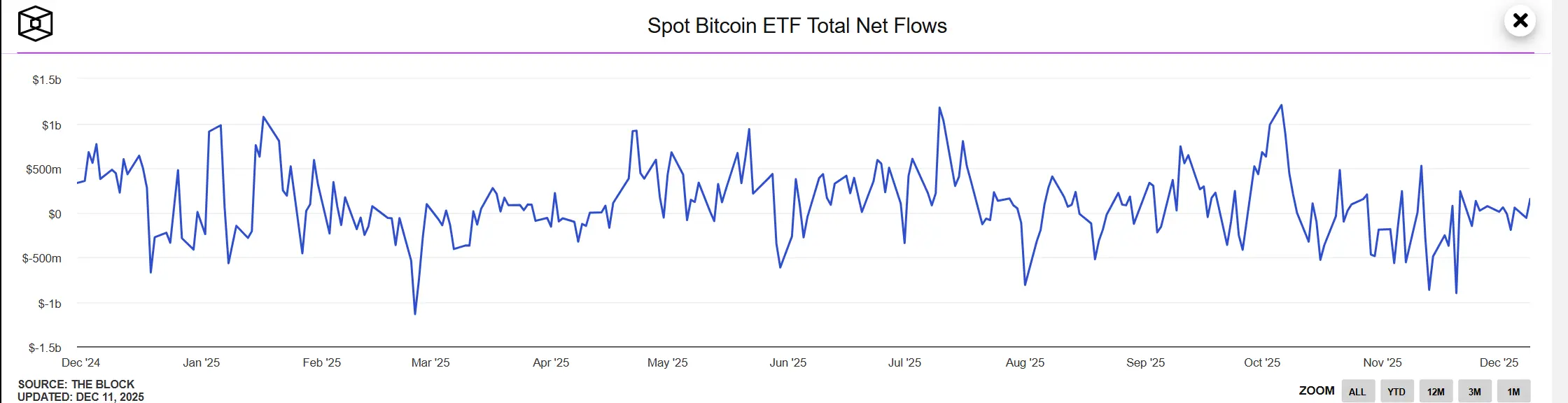

全年ETF的流入不及预期,11月ETF净流出34.8-43亿美元。更关键的是,机构忽视了ETF是双向通道——在市场转向时,它不仅不能提供支撑,反而成为资金外逃的高速公路。

当90%的分析师都在讲同一个故事时,这个故事已经失去了alpha价值。

2.2 周期模型失效:历史不会简单重复

Tom Lee、VanEck等机构严重依赖"减半后12-18个月价格峰值"的历史规律,认为周期会自动兑现。

环境巨变:2025年面临的宏观环境与历史周期有根本性差异:

- 2017年:全球低利率、流动性宽松

- 2021年:疫情刺激、央行放水

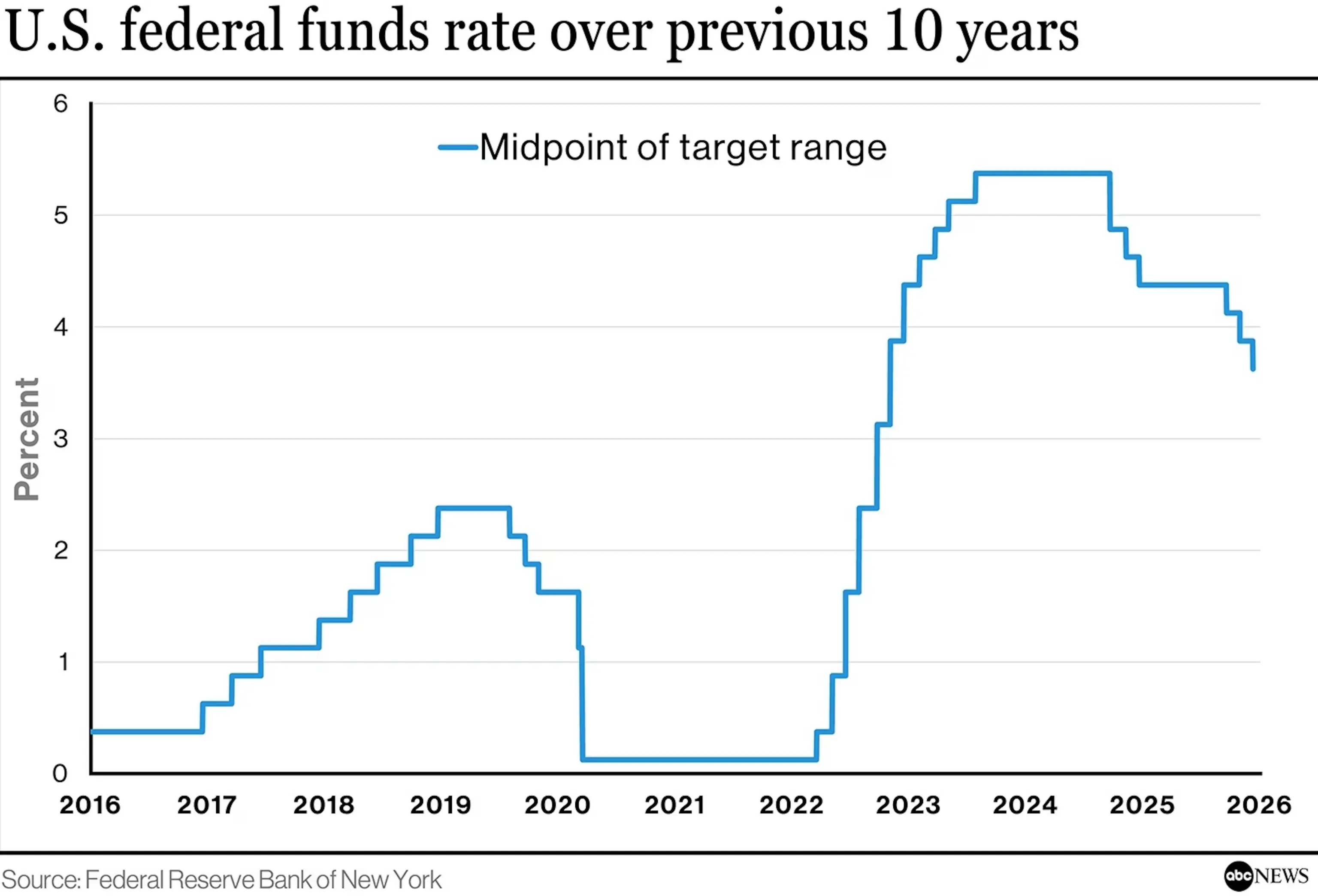

- 2025年:40年来最激进加息周期的后遗症,美联储维持鹰派

美联储降息预期从年初的93%骤降至11月的38%。这种货币政策急转,在历史减半周期中从未出现过。机构将"周期"视为确定性规律,忽视了它本质上是概率分布,且高度依赖宏观流动性环境。

当环境变量发生根本性改变时,历史模型必然失效。

2.3 利益冲突:机构的结构性偏差

VanEck、Tom Lee、Standard Chartered等顶级机构偏差最大(+100%以上),而小众的Changelly、MMCrypto最准确。机构规模往往与预测准确度呈负相关。

根本原因:这些机构本身就是利益相关者:

- VanEck:发行比特币ETF产品

- Standard Chartered:提供加密资产托管服务

- Fundstrat:服务持有加密资产的客户

- Tom Lee:以太坊财库BMNR的主席

结构性压力:

- 看空等于砸自己饭碗。如果他们发布看空报告,无异于告诉客户"我们的产品不值得买"。这种利益冲突是结构性的、无法回避的

- 客户需要"15万+"的目标价来justify持仓。这些机构服务的客户,大多在牛市中期高位入场,持仓成本在8万-10万美元区间。他们需要分析师给出"15万+"的目标价来证明自己的决策是正确的,来为继续持有甚至加仓提供心理支撑。

- 激进预测更容易获得媒体报道。"Tom Lee预测比特币25万"这样的标题显然比保守的预测能获得数更多的点击和转发;。激进预测带来的曝光度,直接转化为机构品牌影响力和业务流量。

- 知名分析师难以推翻自己的历史立场。Tom Lee因2023年精准预测比特币反弹而声名大噪,建立了"看涨旗手"的公众形象。2025年初,即使他内心对市场有所保留,也很难公开推翻自己的乐观立场

2.4 流动性盲区:错判比特币的资产属性

市场长期以来习惯将BTC类比为"数字黄金",认为它是对冲通胀和货币贬值的避险资产。但实际上,比特币更像纳斯达克科技股,对流动性极度敏感:当美联储维持鹰派、流动性收紧时,BTC的表现更接近高beta科技股,而非避险的黄金。

核心矛盾在于比特币的资产特性与高利率环境的天然冲突。当真实利率维持高位时,零收益资产的吸引力系统性下降。比特币既不产生现金流,也不支付任何利息,它的价值完全依赖于"未来有人愿意以更高价格买入"。在低利率时代,这不是问题——反正钱存银行也没多少收益,不如搏一把。

但当无风险收益率达到4-5%时,投资者的机会成本显著上升,比特币这种零收益资产就缺乏基本面支撑。

最致命的误判,是几乎所有机构都预设了"美联储降息周期即将开启"。年初的市场定价是全年降息4-6次,累计降息幅度100-150个基点。但11月的数据给出了完全相反的答案:通胀反弹风险重燃,降息预期彻底崩塌,市场从预期"快速降息"转为定价"更长时间维持高利率",当这个核心假设破灭时,建立在"流动性宽松"之上的所有乐观预测,都失去了根基。

结语

2025年的集体翻车告诉我们:精准预测本身就是伪命题。比特币受宏观政策、市场情绪、技术面等数多个变量影响,任何单一模型都难以捕捉这种复杂性。

机构预测不是毫无价值——它们揭示了市场主流叙事、资金预期和情绪方向。问题在于,当预测成为共识,共识就成为陷阱。

真正的投资智慧在于:用机构研报理解市场在想什么,但不要让它决定你该做什么。当VanEck、Tom Lee们集体看涨时,你需要问的不是"他们对不对",而是"如果他们错了会怎样"。风险管理永远优先于收益预测。

历史会重复,但从不简单复制。减半周期、ETF叙事、政策预期——这些逻辑在2025年全部失效,不是因为逻辑本身有问题,而是环境变量根本改变了。下一次,催化剂会换成别的名字,但市场过度乐观的本质不会变。

记住这次教训:独立思考比跟随权威更重要,逆向声音比主流共识更有价值,风险管理比精准预测更关键。这才是在加密市场长期生存的护城河。

本期报告数据由 WolfDAO 编辑整理,如有疑问可联系我们进行更新处理;

撰稿:Nikka / WolfDAO( X : @10xWolfdao )

相关文章