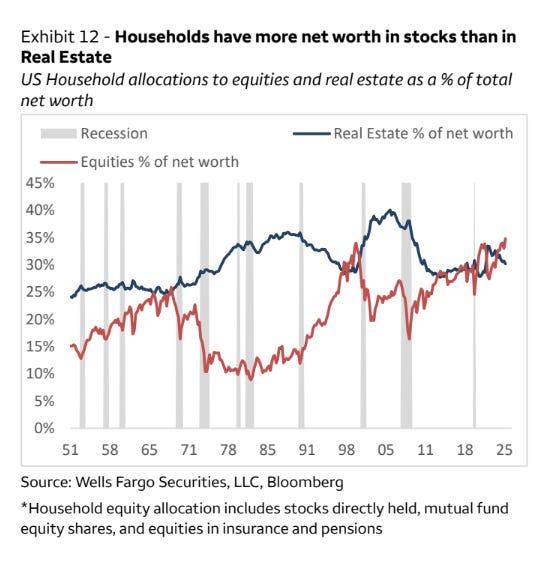

「ビッグショート」の原型であるマイク・バリーは昨夜ツイートし、アメリカの家計の資産構造に劇的な変化が起きていることを指摘しました。株式の割合(赤線)が不動産の割合(青線)を初めて上回ったのです! 過去70年間で、この「赤とスーパーブルー」は2回しか起きていません。1960年代後半の「Pretty 50」バブル後のスタグフレーション弱気相場と、1990年代後半のドットコムバブル後にナスダックが78%減落したことです。 そして今、バリーは三度目の警告を発しているように見える。しかし今回は違います。AIによってもたらされた本当の生産性革命は、初期のインターネットをはるかに超えています。 さらに重要なのは、FRBの富の分布チャートを見ると、株式が不動産を上回っていることがわかります。これはバブルの終わりではなく、富裕層の資産構造の標準的な構成です! 貧しい人々は「見せかけを支える」ために家や車に頼り、富裕層は株式や自己資本に頼って「金を稼ぐ」のです。 富の格差は本質的に資産配分の差です。## バリーチャートの詳細な解釈:株式の割合が不動産を3度目の上回ったマイク・バリーのグラフ(Fedデータ、1951-2025年第3四半期)は、アメリカ合衆国の世帯総資産の2つのカテゴリーの比較を示しています。- 赤線:株式資産(直接保有、ミューチュアルファンド、401K/IRAなどの退職口座)- ブルーライン:不動産(一次所有純価値)歴史上「株式が不動産以上の価値を取る」という3回の記録:1. **1966-1968**美しい50年代には、成長株バブルがピークに達しています。 その後、1970年代のスタグフレーションによる長期弱気が始まり、株式市場の実際のリターンは10年間マイナスでした。2. **1998-2000**インターネットバブルの頂点、ナスダック5000ポイント。 その後バブルは崩壊し、指数は78%下落し、高値に戻るまでに15年かかりました。3. **2025年現在**3回目のクロスオーバーでは、株式の純資産が正式に不動産を上回り、総額は50兆米ドルを超えました。バリーはこの写真を投稿し、歴史的にこの極端な形状が大きなバブルとその後の調整を伴ってきたことを思い出させた。 しかし今回は背景が根本的に異なります。- 最初の2つは純粋なコンセプトの誇大宣伝(ビューティフル50は過大評価されている、インターネット企業は利益を上げていない)- AIが現在使われている:企業レベルの導入が急増し、生産性データも増加している(マッキンゼー報告:AIは年間世界経済に13兆ドルをもたらす可能性がある)- 強力な株式市場の収益支持:Magnificent 7のような大手企業は豊富なキャッシュフローと過去最高の自社株買いを誇りますしたがって、「船を彫って剣を探す」だけでは不可能です。今回は単なるバブルではなく、構造的な変容かもしれません。## 富裕資産配分チャート:裕福であればあるほど、不動産から得られる富は少なくなります最新の連邦準備制度(FRB)消費者金融調査(SCF 2025)データは、世帯資産(裕福な世帯は主に金融資産および事業資産を所有)を純資産ごとに7層に分けて示しています。| 純資産ティア | 主要資産構成 | プロポーションハイライト | 真実の描写 || ---------- | ------------------------------------- | ------------------ | ----------------------------------------------------------------- || < $10k | 自宅所有財産(赤)+ 車両(オレンジ) | 不動産+車80%以上| 最低給料:お金は生活必需品に使われ、ほとんど投資はなし || 1万ドル-$100k | 不動産が主役で、その後に車両|が続きます。 性質はより大きな割合を占める | 中流・下層階級:住宅ローンの圧力は高く、株価はほぼ0 || 10万ドル-$1M | 物件はまだ重いですが、退職口座が見つかります。 株式は当初10〜20%を占めていました。 中産階級:目覚め始め、401Kやその他の投資で投資しよう || 100万ドル-$10M | 株式(ライトブルー)+企業株式(ダークブルー)が大幅に上昇しました | 金融資産が50%を超える| ミリオネア:消費者志向から生産資産へ || 1000万ドル-$100M | 株式 + 株式優位 | 金融資産は65%を超える| 高純資産:主に株式投資 || 1億ドル-$1B | 企業株式+株式 | 合計70%以上| 億万長者前哨基地:企業株が核となる|| > $10B | 法人株式35% + 株式37% | 総金融資産 72% | トップリッチ(ベゾス、マスク、ザッカーバーグなど):富はほぼ完全に株式/株価の上昇に依存しています |基本的な結論:- 貧困層の富は物理的な財(住宅や車)で「死ぬ」:流動性の低さ、価値上昇の遅さ、金利への感受性- 富裕層の富は金融資産(株式+企業株式)で「生きている」:複利が雪だるま式に増え、キャッシュフローが強い裕福な不動産はしばしば10%未満を占め、「一軒の家を売却する」のではなく、資本市場や企業の成長に依存しています。## なぜこの「ストックスーパー不動産」は良いことなのでしょうか?1. **AI革命は本当に本格的に訪れました**1999年の「眼球経済」とは異なり、AIは現在企業に深く根付いており(Microsoft Copilot、Google Gemini Enterprise Editionなど)、生産性向上はデータによって支えられています。2. **家族の資産構造のアップグレード**アメリカ人は「不動産依存」から「株式参加」へとシフトしており、これは実際には富裕層の配分に沿った進展です。3. **株式市場のファンダメンタルサポート**企業利益を記録し、数兆件の自社株買い戻し、緩やかな金利環境を保ちます。4. **歴史的経験のアップグレード版**最初の2回のバブルの後の調整は悲劇的でしたが、どちらもより長期的な強気相場(1982-2000年、2009-2021年)をもたらしました。もちろん、リスクは残ります。AIが期待通りに進展しなかったり、FRBの政策が再び変更された場合、調整が行われる可能性があります。 しかし長期的には、高品質な株を積極的に取り入れることが依然として最善の選択です。## 最大の発見:経済的自由の鍵は資産配分の変革にある- 一般の人々の一般的な誤解:ほとんどのお金を家に押し込むこと(高いレバレッジ、流動性の低さ、重税)- 富裕層の成功の秘訣:株式、インデックスファンド、企業株式など「利益を生む」生産的資産に資金を投入すること- 階級を越えたいなら:給料+家だけでは足りない、資本市場への投資を学ばなければならない今、アメリカの家族全体がこの変革を完成させています。株式が不動産を追い越し、これは終末の兆候ではなく、富への意識の目覚めの始まりです。また、消費者資産の割合を減らし、特にAI時代における高品質目標を中心に生産資産の配分を増やすことも必要です。資産配分における株式の割合はどのくらいですか? コメント欄で話そう~A. 不動産ベース(>70%)B. 株式が不動産を上回ったC. 株式/ファンドへの徐々のシフトが進むD. キャッシュが最重要で、まだ様子を見ているところです方向性は正しく、時間が助けてくれるでしょう。 一歩踏み出し、一歩見てください—でも間違った方向に行ってはいけません!

大空头の原型、マイク・バリーが画像で警告:米国家庭の株式純資産が初めて不動産を超え、歴史的に3回目の交差!

「ビッグショート」の原型であるマイク・バリーは昨夜ツイートし、アメリカの家計の資産構造に劇的な変化が起きていることを指摘しました。株式の割合(赤線)が不動産の割合(青線)を初めて上回ったのです! 過去70年間で、この「赤とスーパーブルー」は2回しか起きていません。1960年代後半の「Pretty 50」バブル後のスタグフレーション弱気相場と、1990年代後半のドットコムバブル後にナスダックが78%減落したことです。 そして今、バリーは三度目の警告を発しているように見える。

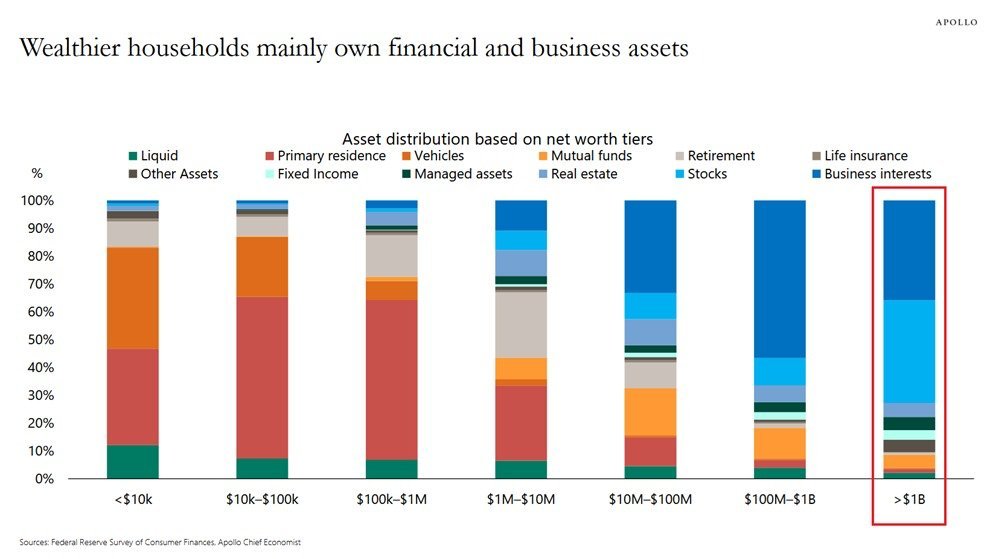

しかし今回は違います。AIによってもたらされた本当の生産性革命は、初期のインターネットをはるかに超えています。 さらに重要なのは、FRBの富の分布チャートを見ると、株式が不動産を上回っていることがわかります。これはバブルの終わりではなく、富裕層の資産構造の標準的な構成です! 貧しい人々は「見せかけを支える」ために家や車に頼り、富裕層は株式や自己資本に頼って「金を稼ぐ」のです。 富の格差は本質的に資産配分の差です。

バリーチャートの詳細な解釈:株式の割合が不動産を3度目の上回った

マイク・バリーのグラフ(Fedデータ、1951-2025年第3四半期)は、アメリカ合衆国の世帯総資産の2つのカテゴリーの比較を示しています。

歴史上「株式が不動産以上の価値を取る」という3回の記録:

バリーはこの写真を投稿し、歴史的にこの極端な形状が大きなバブルとその後の調整を伴ってきたことを思い出させた。 しかし今回は背景が根本的に異なります。

したがって、「船を彫って剣を探す」だけでは不可能です。今回は単なるバブルではなく、構造的な変容かもしれません。

富裕資産配分チャート:裕福であればあるほど、不動産から得られる富は少なくなります

最新の連邦準備制度(FRB)消費者金融調査(SCF 2025)データは、世帯資産(裕福な世帯は主に金融資産および事業資産を所有)を純資産ごとに7層に分けて示しています。

基本的な結論:

裕福な不動産はしばしば10%未満を占め、「一軒の家を売却する」のではなく、資本市場や企業の成長に依存しています。

なぜこの「ストックスーパー不動産」は良いことなのでしょうか?

もちろん、リスクは残ります。AIが期待通りに進展しなかったり、FRBの政策が再び変更された場合、調整が行われる可能性があります。 しかし長期的には、高品質な株を積極的に取り入れることが依然として最善の選択です。

最大の発見:経済的自由の鍵は資産配分の変革にある

今、アメリカの家族全体がこの変革を完成させています。株式が不動産を追い越し、これは終末の兆候ではなく、富への意識の目覚めの始まりです。 また、消費者資産の割合を減らし、特にAI時代における高品質目標を中心に生産資産の配分を増やすことも必要です。

資産配分における株式の割合はどのくらいですか? コメント欄で話そう~ A. 不動産ベース(>70%) B. 株式が不動産を上回った C. 株式/ファンドへの徐々のシフトが進む D. キャッシュが最重要で、まだ様子を見ているところです

方向性は正しく、時間が助けてくれるでしょう。 一歩踏み出し、一歩見てください—でも間違った方向に行ってはいけません!