Gate Research: Đổi mới Prop AMM để tăng cường thanh khoản Solana

Tóm tắt

- Prop AMM chiếm từ 20%-40% tổng khối lượng giao dịch hàng tuần trên Solana, trong đó hơn 80% tập trung ở các cặp SOL-Stablecoin.

- Mô hình quỹ độc quyền của Prop AMM loại bỏ hoàn toàn rủi ro tổn thất tạm thời (IL), chuyển hóa thành rủi ro tồn kho có thể phòng ngừa.

- Khả năng sinh lời không phụ thuộc vào các ưu đãi token; Prop AMM tạo lợi nhuận thông qua chênh lệch giá. Lợi nhuận = tổng chênh lệch thu được từ tạo lập thị trường – biến động giá trị thị trường của tài sản tồn kho – chi phí vận hành.

- Khi Solana phát triển hướng đến mô hình CEX on-chain, Prop AMM sẽ trở thành các nhà tạo lập thị trường cốt lõi.

I. Ba thế hệ của AMM

Một trong những đổi mới cốt lõi của DeFi là Automated Market Maker (AMM), thay thế mô hình sổ lệnh truyền thống bằng các công thức toán học. Tuy nhiên, AMM không phát triển tức thì mà trải qua ba thế hệ chính, mỗi thế hệ đều nhằm giải quyết vấn đề hiệu quả sử dụng vốn của thế hệ trước.

1.1 Thế hệ đầu tiên: CPMM tiêu chuẩn (Constant Product Market Maker)

Thế hệ AMM đầu tiên mở ra kỷ nguyên DeFi nhờ sự đơn giản, nhưng các khiếm khuyết thiết kế đã hạn chế tính chuyên nghiệp. Các giao thức tiêu biểu gồm Uniswap V2 và Raydium (Legacy). Cốt lõi là công thức sản phẩm không đổi x \ y = k, nghĩa là tích số lượng hai tài sản x và y trong pool luôn bằng một hằng số k*.

Đặc điểm nổi bật của loại AMM này là tạo lập thị trường thụ động. Thanh khoản lý thuyết được phân bổ đều trên toàn bộ dải giá từ 0 đến ∞, đảm bảo luôn có thanh khoản tại mọi mức giá. Tuy nhiên, chi phí phải trả là độ sâu thanh khoản cực mỏng và hiệu quả sử dụng vốn rất thấp—phần lớn vốn bị phân bổ vào các dải giá xa so với giá giao dịch hiện tại, gần như “bất động” và không được sử dụng hiệu quả.

Ví dụ, trong pool SOL/USDC, dù giá SOL hiện tại là 150 USDC, theo công thức, phần lớn vốn vẫn bị phân bổ ở các mức giá như 1 USDC hoặc 1.000 USDC cho SOL, vốn rất khó xảy ra giao dịch. Điều này giống như một cửa hàng tiện lợi với kệ đầy nước giải khát giá từ 1 đến 1.000 nhân dân tệ, nhưng khách chỉ mua một vài loại—phần lớn hàng tồn kho sẽ không bao giờ bán được.

Đồng thời, các nhà cung cấp thanh khoản (LP) phải chịu rủi ro tổn thất tạm thời (IL) cao. Phí giao dịch thường không đủ bù đắp IL, nên LP chủ yếu dựa vào phần thưởng token để bù lỗ do biến động giá tài sản.

1.2 Thế hệ thứ hai: Thanh khoản tập trung (CLMM)

Để nâng cao hiệu quả sử dụng vốn, thế hệ AMM thứ hai giới thiệu khái niệm thanh khoản tập trung, tiêu biểu là Uniswap V3. LP có thể chủ động phân bổ vốn vào các khoảng giá tùy chỉnh (ví dụ: chỉ cung cấp thanh khoản khi ETH nằm trong dải 2.900–3.000 USDC), nhờ đó tạo độ sâu thanh khoản vượt trội CPMM trong dải mục tiêu. Đây là bước đột phá lớn—Uniswap V3 ra mắt được ví như “iPhone moment” của DeFi, trở thành mô hình chủ đạo cho thanh khoản DeFi.

Tuy nhiên, CLMM chuyển hoàn toàn trách nhiệm và độ phức tạp quản lý sang LP. LP phải hoạt động như nhà tạo lập thị trường chuyên nghiệp, liên tục dự đoán biến động giá và điều chỉnh dải thủ công. Khi giá vượt khỏi dải đã chọn, vị thế LP chuyển 100% thành một tài sản duy nhất, tức là thoát khỏi chế độ tạo lập thị trường cho đến khi giá quay lại hoặc dải được thiết lập lại thủ công.

Điều này tạo ra trải nghiệm người dùng phân mảnh: lợi nhuận cao thuộc về nhà quản lý chủ động có kỹ năng chuyên nghiệp, trong khi người dùng nhỏ lẻ phải chịu gánh nặng quản lý hoặc gặp rủi ro cao và lợi nhuận thấp do thiết lập dải kém. Dù CLMM nâng cao hiệu quả sử dụng vốn, nó cũng làm sâu sắc thêm khoảng cách giữa người chơi chuyên nghiệp và nghiệp dư.

1.3 Thế hệ thứ ba: Quản lý chủ động và thanh khoản rời rạc (Solana đại diện)

Ở hai thế hệ đầu, Ethereum và Uniswap là động lực chính cho đổi mới AMM. Tuy nhiên, ở cuộc cách mạng AMM thế hệ thứ ba hiện nay, Solana—với TPS cao, phí giao dịch thấp và hoạt động on-chain sôi động—đã trở thành môi trường thử nghiệm lý tưởng hơn. Thế hệ này đẩy quản lý thanh khoản lên mức tối đa, cho phép điều chỉnh giá ở tần suất cao, cấp độ mili giây, tiệm cận hiệu quả của CEX.

Nhờ đặc điểm nổi bật của Solana—TPS cao, phí gas thấp, môi trường giao dịch khối lượng lớn—AMM của Solana phát triển thành hai nhánh:

(1) Nhánh A: Chủ động công khai (Public DLMM), đại diện là Meteora. Thanh khoản được chia thành chuỗi các “bin giá” liên kết chặt chẽ (dựa trên bin). Mô hình này minh bạch, không cần cấp phép, vẫn mở cho người dùng nhỏ lẻ quản lý vị thế thông qua chiến lược tích hợp thuật toán của giao thức. Xét về kỹ thuật, DLMM là phiên bản mở rộng, thân thiện với người dùng, tối ưu hóa cho blockchain hiệu suất cao, kế thừa ý tưởng CLMM.

(2) Nhánh B: Tổ chức tư nhân (Prop AMM / Dark Pools), đại diện là Humidifi và Tessera V. Trong Prop AMM, “LP” không còn là người dùng nhỏ lẻ mà là các nhà tạo lập thị trường chuyên nghiệp sở hữu lượng lớn tài sản. Hệ thống này hoàn toàn “black-box”, không dựa vào công thức sản phẩm không đổi x \ y = k* để định giá. Thay vào đó, sử dụng oracle bên ngoài và thuật toán nội bộ, trực tiếp đưa logic khớp lệnh và quản lý tồn kho kiểu CEX lên blockchain, nhằm đạt chất lượng khớp lệnh tối ưu.

Tổng thể, quá trình phát triển AMM đã chuyển từ cung cấp thanh khoản mỏng ở mọi nơi sang tạo thanh khoản dày đúng nơi cần thiết nhất. Prop AMM là cột mốc mới trên hành trình nâng cao hiệu quả—cung cấp dịch vụ tạo lập thị trường chuyên nghiệp, on-chain, vận hành bằng vốn tổ chức.

II. Định nghĩa và cơ chế hoạt động của Prop AMM (Dark Pools)

Sự xuất hiện của Prop AMM đánh dấu bước chuyển lớn trong chiến lược tạo lập thị trường on-chain—từ dựa vào mô hình toán học sang dựa vào logic giao dịch chuyên nghiệp. Về bản chất, nó đưa bàn giao dịch của các nhà tạo lập thị trường hiệu suất cao trực tiếp lên on-chain, tận dụng môi trường độ trễ thấp của Solana để thực hiện giao dịch tần suất cao, trượt giá thấp.

2.1 Định nghĩa và phạm vi

Prop AMM là các sàn giao dịch on-chain mà thanh khoản hoàn toàn do nhà tạo lập thị trường chuyên nghiệp kiểm soát, thuật toán định giá không công khai (hoặc một phần tính toán off-chain), thường không có giao diện frontend. Do hoạt động nội bộ không minh bạch với cộng đồng, Prop AMM còn gọi là Dark AMM hoặc Nhà tạo lập thị trường tư nhân. Các Prop AMM lớn trên Solana gồm HumidiFi, Tessera V, GoonFi, ZeroFi, SolFi.

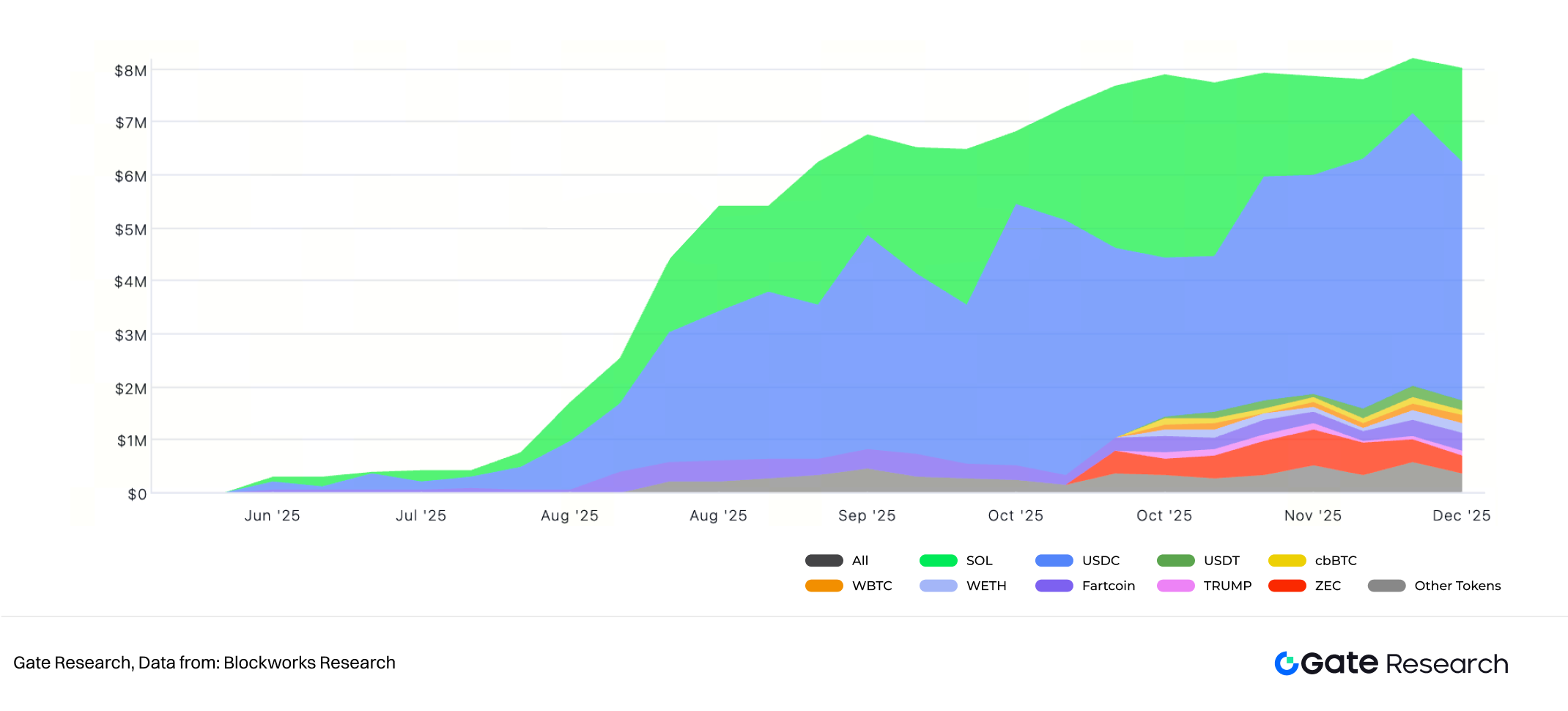

I. Khối lượng giao dịch Prop AMM Solana

2.2 Vì sao gọi là “Prop” (Proprietary)?

“Proprietary” là chìa khóa để hiểu cách vận hành của AMM loại này:

(1) Quỹ độc quyền: Thanh khoản trong AMM này 100% do đội dự án hoặc nhà tạo lập thị trường chuyên nghiệp cung cấp (đôi khi chính đội dự án xuất thân từ lĩnh vực tạo lập thị trường). Không chấp nhận tiền gửi công khai, hoàn toàn đảo ngược mô hình DeFi truyền thống vốn dựa vào người dùng nhỏ lẻ.

(2) Chiến lược độc quyền: Chiến lược giao dịch—cách báo giá, khi nào hủy lệnh, cách phòng ngừa rủi ro—là bí mật thương mại cốt lõi của nhà tạo lập thị trường. Các chiến lược này không được viết vào smart contract để công khai. Thay vào đó, tất cả tính toán thực hiện off-chain, chỉ gửi lệnh giao dịch cuối cùng lên on-chain để thanh toán, tương tự bàn giao dịch độc quyền trong tài chính truyền thống.

2.3 Công nghệ và cơ chế vận hành

Prop AMM có thể cung cấp hiệu suất tạo lập thị trường on-chain ngang ngửa CEX nhờ tích hợp công nghệ cao, kết hợp tính toán hiệu suất cao off-chain với thực thi ưu tiên on-chain.

2.3.1 Mô hình định giá lai “Oracle + Solver”: Tính toán off-chain, thực thi on-chain

Prop AMM không dựa vào tỷ lệ tài sản trong pool để xác định giá. Thay vào đó, dùng mô hình định giá lai tách rời khâu tính toán giá và thực thi giao dịch:

(1) Tính toán off-chain—Solver riêng là “hộp đen” ra quyết định

Khi aggregator Jupiter gửi yêu cầu báo giá, backend Solver của nhà tạo lập thị trường được kích hoạt và thực hiện các tính toán off-chain trong vài mili giây: đầu tiên, lấy giá tham chiếu bằng cách đăng ký và giám sát dữ liệu từ các oracle như Pyth, nhận giá trị thị trường công bằng theo thời gian thực do các tổ chức như sàn giao dịch và nhà tạo lập thị trường cung cấp, tổng hợp off-chain; dùng giá oracle làm đầu vào, Solver chạy mô hình thuật toán độc quyền để tính báo giá cuối cùng, kết hợp các yếu tố như rủi ro tồn kho, biến động và tâm lý thị trường, dự đoán dòng lệnh độc hại, chi phí thực tế; thuật toán xuất ra báo giá xác định gồm ít nhất giá, số lượng token, và timestamp hiệu lực. Toàn bộ quá trình thực hiện trên server off-chain, chiến lược, tham số và tính toán đều giữ kín.

(2) Thực thi on-chain—thanh toán nguyên tử và bảo vệ

Sau khi tính toán off-chain hoàn tất, hệ thống chuyển sang giai đoạn thực thi on-chain: Solver gửi báo giá lên mạng Solana thông qua giao dịch ký số, phần cốt lõi gọi smart contract Prop AMM để cập nhật báo giá hợp lệ hiện tại vào trạng thái; để đảm bảo báo giá mới được ưu tiên, giao thức có thể trả phí ưu tiên cao hơn cho validator Jito—thực chất là đấu giá vị trí đầu block trên mạng tối ưu hóa như Jito—đảm bảo báo giá xác nhận trước giao dịch người dùng thường, bảo vệ khỏi arbitrage khi truyền đi; sau khi aggregator so sánh báo giá toàn mạng, nếu Prop AMM đưa ra báo giá tốt nhất, giao dịch người dùng được định tuyến đến contract của nó, nơi xác minh nguyên tử hai điều kiện: giá thị trường hiện tại (thường vẫn kiểm tra qua oracle) nằm trong dải báo giá cam kết, và kích thước giao dịch không vượt quá số lượng báo giá; nếu cả hai điều kiện đều đạt, tài sản người dùng và tài sản báo giá của nhà tạo lập thị trường được trao đổi trong cùng giao dịch và block, nhà tạo lập thị trường hưởng chênh lệch, người dùng nhận tài sản—quá trình này hoặc thành công hoàn toàn, hoặc bị hoàn nguyên, không có trạng thái bán phần.

2.3.2 Đầu vào lưu lượng: Phụ thuộc aggregator (Jupiter)

Prop AMM vận hành ở chế độ “headless”, điểm vào duy nhất cho người dùng là các aggregator hàng đầu như Jupiter. Đây là mối quan hệ ký sinh—Jupiter phải tìm giá tốt nhất cho từng yêu cầu giao dịch, truy vấn toàn bộ nguồn thanh khoản trên mạng, gồm Raydium, Orca, Meteora và các Prop AMM khác.

Mọi cạnh tranh diễn ra trong thuật toán định tuyến của Jupiter, thực chất là cuộc chiến giá ở cấp độ mili giây. Với mỗi yêu cầu báo giá, “bộ não” của Prop AMM phải phản hồi trong vài mili giây. Chỉ khi báo giá của nó ngang bằng hoặc tốt hơn các pool công khai như Raydium, Orca hoặc Meteora thì giao dịch mới được định tuyến đến. Thiết kế này buộc Prop AMM phải tạo lập thị trường cực kỳ hiệu quả—chỉ cần chiến lược sai hoặc chậm kỹ thuật sẽ mất lưu lượng.

Kết quả là Prop AMM và aggregator tạo mối quan hệ cộng sinh sâu sắc: Prop AMM dựa vào aggregator để tiếp cận người dùng, aggregator dựa vào Prop AMM để có giá tốt nhất và duy trì cạnh tranh.

2.3.3 Chống MEV và loại bỏ IL

Quản trị rủi ro của Prop AMM diễn ra trên hai mặt trận: bên ngoài, chủ động phòng vệ trước dòng lệnh độc hại và MEV; bên trong, mô hình vốn độc quyền biến đổi rủi ro tạo lập thị trường bằng cách chuyển IL không kiểm soát thành rủi ro tồn kho có thể quản lý.

Ở AMM công khai, thanh khoản đóng vai trò tiện ích cộng đồng thụ động, dễ bị bot MEV khai thác. Ngược lại, Prop AMM biến thanh khoản thành “kẻ săn mồi” chủ động, chuyển từ phòng thủ sang tấn công. Thứ nhất, bằng cách trả phí ưu tiên cao, Prop AMM đảm bảo cập nhật báo giá và giao dịch luôn được ghi nhận trước, vượt bot tấn công, khiến front-running không khả thi về mặt kỹ thuật. Thứ hai, Solver off-chain có thể phân tích đặc điểm giao dịch theo thời gian thực; với các lệnh từ địa chỉ arbitrage hoặc lệnh có dấu hiệu arbitrage (ví dụ: theo sau giao dịch lớn, định lượng chính xác), Solver có thể chọn không phản hồi hoặc đưa báo giá rộng, không sinh lời—tức là từ chối phục vụ.

Cuối cùng, Prop AMM thường áp dụng chiến lược thanh khoản “Just-In-Time” (JIT). Sau khi thắng lệnh qua aggregator, họ lập tức phân bổ tài sản cần thiết từ kho riêng trong cùng giao dịch nguyên tử hoặc chuỗi lệnh sát nhau, rồi rút ngay. Điều này giảm tối đa thời gian phơi nhiễm vốn, thu hẹp cửa sổ tấn công của bot MEV thực hiện sandwich.

II. Thành phần tài sản HumidiFi

Hơn nữa, Prop AMM có lợi thế rõ rệt so với LP truyền thống nhờ biến đổi rủi ro IL. Trong Prop AMM, giao thức sử dụng vốn độc quyền, mục tiêu không phải duy trì tỷ lệ tài sản cố định mà liên tục tạo thu nhập từ chênh lệch giá thông qua báo giá chủ động. Biến động tồn kho—ví dụ, nắm giữ nhiều USDC và ít SOL khi thị trường tăng giá—là kết quả tự nhiên của hoạt động tạo lập thị trường, không phải “lỗ”. Do đó, khái niệm tổn thất tạm thời truyền thống không còn phù hợp, thay vào đó là rủi ro tồn kho.

Giao thức quản lý tồn kho động thông qua thuật toán Solver để giữ trong phạm vi mục tiêu. Có thể chủ động phòng ngừa hoặc cân bằng bên ngoài—ví dụ, nếu tồn kho lệch quá mức, đội ngũ giao thức có thể phòng ngừa trên CEX để cân bằng nhanh tổng thể rủi ro.

Lợi nhuận cuối cùng của giao thức = tổng chênh lệch thu được từ tạo lập thị trường – biến động giá trị thị trường của tài sản tồn kho – chi phí vận hành.

Đây là mô hình lợi nhuận chủ động, quản lý chuyên nghiệp, thay vì rủi ro IL thụ động, không phụ thuộc quyết định của LP truyền thống.

III. Bức tranh thị trường và các đơn vị dẫn đầu

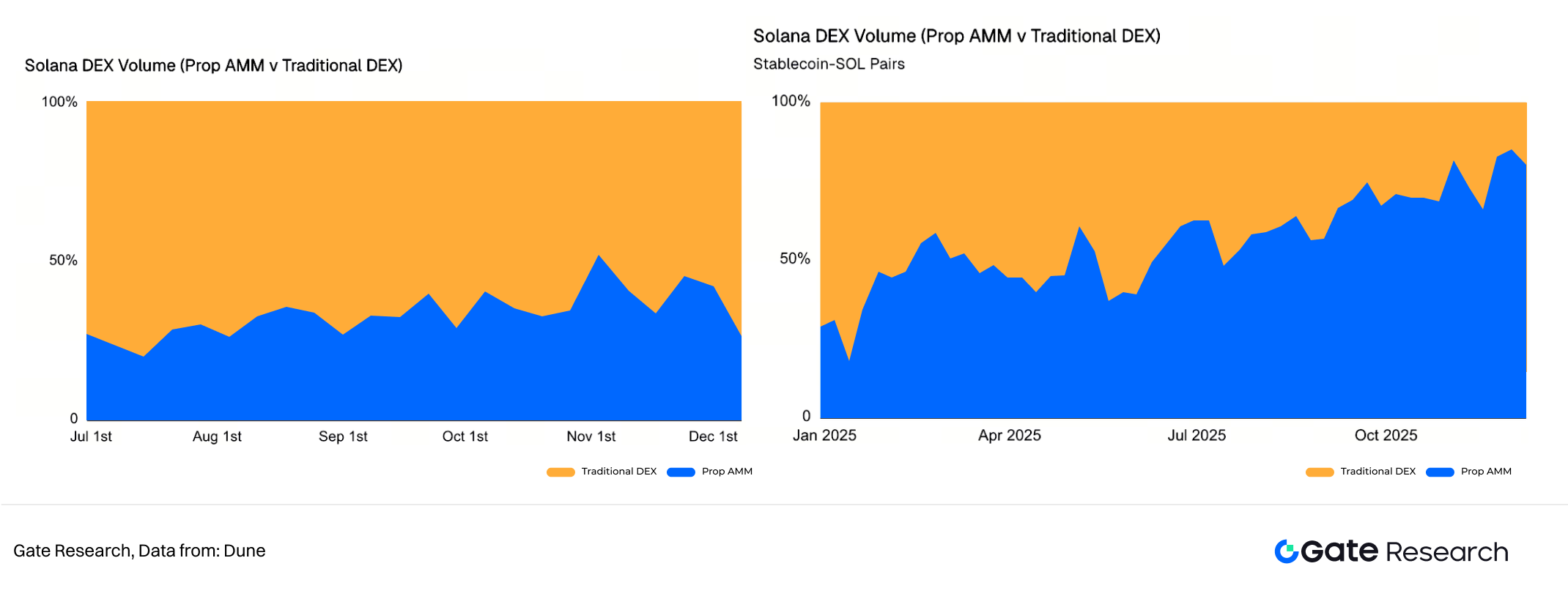

Sự trỗi dậy của Prop AMM không phải hiện tượng đơn lẻ mà phản ánh chuyển biến cấu trúc sâu rộng trên thị trường DEX Solana. Từ đầu năm, hoạt động giao dịch DEX Solana đã chuyển từ đầu cơ meme sang tập trung vào các cặp SOL-Stablecoin. Hiện tại, SOL-Stablecoin liên tục chiếm 60%-70% khối lượng DEX Solana, tạo cơ hội lớn cho chiến lược tạo lập thị trường chủ động phát triển mạnh.

III. Khối lượng giao dịch DEX Solana

3.1 Vai trò hệ sinh thái của Prop AMM trên Solana

Prop AMM tăng trưởng vượt bậc trong năm nay, với một số Prop AMM lớn đạt tổng khối lượng giao dịch trên 270 tỷ USD. Hiện Prop AMM chiếm 20%-40% khối lượng giao dịch hàng tuần của DEX Solana.

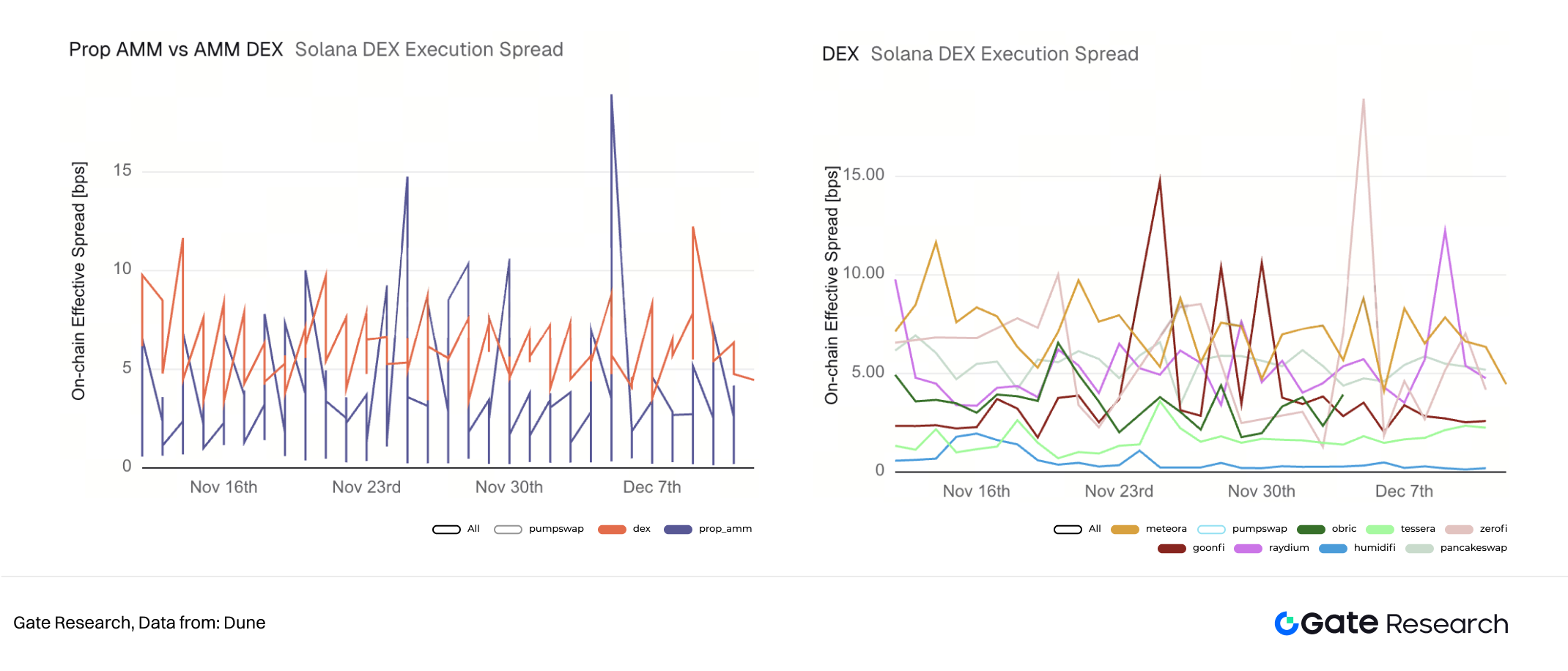

IV. DEX Solana: Prop AMM vs DEX truyền thống (cặp SOL-Stablecoin (bên phải))

Đặc biệt ở các cặp SOL-Stablecoin, Prop AMM đã chiếm vị trí chiến lược là lớp khớp lệnh hàng đầu của Solana, nắm hơn 80% thị phần. Với các giao dịch lớn (trên 100.000 USD) liên quan đến SOL-Stablecoin, Prop AMM vượt trội AMM truyền thống về mức trượt giá. Nguyên nhân là độ sâu thanh khoản của Prop AMM được mô phỏng theo hạ tầng CEX, không chỉ dựa vào TVL on-chain.

3.2 Các đơn vị lớn và cạnh tranh trong Prop AMM

Trong lĩnh vực Prop AMM, tồn tại sự chênh lệch hiệu suất đáng kể do khác biệt về chiến lược và mô hình quản trị rủi ro.

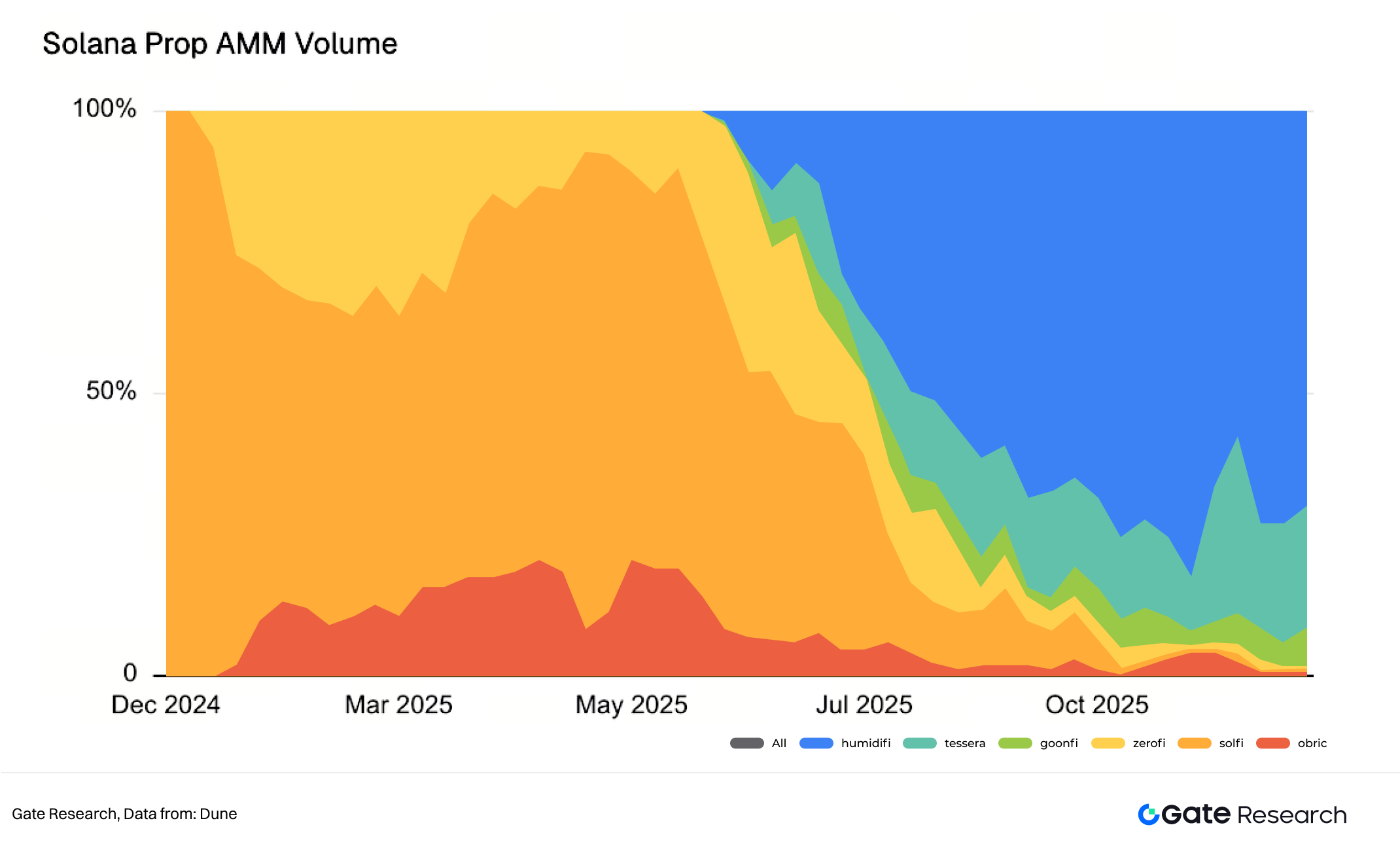

V. Thị phần khối lượng giao dịch Prop AMM Solana

Kể từ khi ra mắt cuối tháng 6, HumidiFi nhanh chóng trở thành Prop AMM lớn nhất—thậm chí là DEX lớn nhất—trên Solana, đồng thời là Prop AMM đầu tiên vượt mốc 100 tỷ USD tổng khối lượng giao dịch. Hiện HumidiFi duy trì khối lượng giao dịch hàng ngày trên 1 tỷ USD, chiếm hơn 60% thị phần Prop AMM.

Lý do cốt lõi nằm ở năng lực cạnh tranh của Prop AMM: số lượng cặp giao dịch hỗ trợ, chiến lược độc quyền của đội ngũ, và hiệu quả của đường cong định giá “hộp đen”. Khả năng tối ưu hóa chênh lệch giá là yếu tố quyết định.

VI. Các cặp token hoạt động trên Prop AMM

Dù khối lượng giao dịch Prop AMM chủ yếu tập trung ở các cặp chính như SOL-Stablecoin, giao thức mới bắt đầu mở rộng khả năng báo giá sang nhiều tài sản “đuôi dài” để cạnh tranh ưu tiên định tuyến của aggregator và thu hút dòng lệnh đa dạng hơn. Ví dụ, Aquifer ra mắt tháng 9, cung cấp báo giá cho tới 190 cặp giao dịch—nhiều hơn tổng số các Prop AMM khác cộng lại. Tương tự, ZeroFi, HumidiFi và AlphaQ đều mở rộng biên dịch vụ sang các memecoin hàng đầu (như Fartcoin, USELESS) và tài sản cross-chain từ mạng bên thứ ba (như MON, ZEC).

Dù vậy, giá trị cốt lõi của Prop AMM vẫn nằm ở mức chênh lệch tối thiểu và khả năng duy trì ổn định.

VII. Chênh lệch khớp lệnh DEX Solana (USDC-WSOL)

Phân tích dữ liệu giao dịch SOL/USDC tháng vừa qua cho thấy Prop AMM có mức chênh lệch trung bình thấp hơn, nhưng rủi ro tail cao hơn—chủ yếu do biến động nội bộ lớn giữa các Prop AMM. Ngược lại, các DEX phổ biến như Meteora, PancakeSwap duy trì chênh lệch trung bình cao hơn nhưng ổn định hơn, phản ánh hạ tầng kỹ thuật và năng lực vận hành mạnh.

Trong nhóm Prop AMM, Tessera V và HumidiFi nổi bật về ổn định chênh lệch. Tessera V duy trì chênh lệch khoảng ~2bps, HumidiFi còn thấp hơn, dưới 1bps—đây là lý do giúp HumidiFi dẫn đầu. Ngược lại, GoonFi và ZeroFi biến động mạnh, chênh lệch tăng vọt trên 15bps.

Đáng chú ý, cạnh tranh trong lĩnh vực Prop AMM ngày càng gay gắt. Hiện có ít nhất 8 đơn vị vận hành mô hình dark pool, trong khi đầu năm chỉ có 2. Chiến lược phát hành token của Prop AMM cũng trở thành tâm điểm định giá. HumidiFi, Prop AMM dark pool lớn nhất, là đơn vị đầu tiên phát hành token. Ra mắt ở đỉnh hoạt động có thể giúp định giá và premium cao hơn. Xét cạnh tranh, nếu đối thủ mới phát hành token sớm hơn, giá trị cảm nhận của HumidiFi có thể giảm—do đó, người dẫn đầu phát hành trước là chiến lược chủ động ứng phó cạnh tranh.

Tuy nhiên, thiết kế tokenomics của HumidiFi—như tiện ích, cơ chế tích lũy giá trị, vai trò trong hệ sinh thái—vẫn chưa rõ ràng. Sự thiếu minh bạch này là chủ đề thảo luận lớn của cộng đồng và nhà đầu tư.

IV. Mô hình kinh tế và tác động hệ sinh thái

Prop AMM đã hoàn toàn rời xa mô hình DeFi sơ khai dựa vào ưu đãi token và khai thác thanh khoản, thay vào đó áp dụng logic lợi nhuận của tài chính truyền thống—tức giao dịch tần suất cao (HFT) và tạo lập thị trường chuyên nghiệp. Tác động lên hệ sinh thái Solana là con dao hai lưỡi.

4.1 Mô hình lợi nhuận

Độ bền vững của Prop AMM không phụ thuộc ưu đãi bên ngoài mà dựa trực tiếp vào hiệu quả thực thi vượt trội và năng lực quản trị rủi ro.

Nguồn thu chính của Prop AMM đến từ chênh lệch giá—khoảng cách nhỏ giữa giá mua và giá bán—cùng mô hình lợi nhuận của nhà tạo lập thị trường trên sàn tập trung (CEX). Với hiệu suất thực thi cực cao và phòng ngừa chủ động, lý thuyết cho thấy chỉ cần

Bài viết liên quan

Nghiên cứu của Gate: bitcoin điều chỉnh sau khi vượt qua mốc 70.000 đô la, số giao dịch trên chuỗi của Solana vượt qua Ethereum

Gate Research: Thị trường Crypto ổn định và phục hồi, Bitcoin thử nghiệm 57.600 đô la, Ethereum gặp khó khăn

Đề xuất Lạm phát của Solana có thể tăng giá SOL không?

Solana thúc đẩy dự án DePIN Roam: Một triệu nút và Hàn Quốc là trung tâm "Khai thác"

Hướng dẫn đầy đủ để mua đồng tiền Meme trên Blockchain Solana