分享幣圈內容,享內容挖礦收益

placeholder

Falcon_Official

#JapanBondMarketSell-Off 日本債券市場近期進入了一個波動加劇的階段,伴隨著日本政府債券 (JGBs) 的明顯拋售。這一發展不僅僅是市場的例行波動,更反映出對貨幣政策預期、通脹動態以及全球資本流動的更深層次重新評估。作為全球最大的債券市場之一,日本的固定收益市場動向其影響已超越國內邊界。

這次拋售的核心在於日本銀行 (BOJ) 不斷演變的立場。數十年來,日本維持超寬鬆的貨幣政策,包括收益率曲線控制和大規模購債,壓低收益率並穩定借貸成本。然而,持續的通脹壓力和全球環境的變化迫使市場重新考慮這一長期政策框架是否能夠持續。即使是政策正常化的微妙信號,也足以引發投資者的激進調整。

當債券大量拋售時,價格下跌,收益率上升。在日本的情況下,收益率的上升代表著一個結構性轉變,而非暫時反應。投資者越來越將日本銀行可能容忍更高收益率或逐步減少干預的可能性納入考量。這使得低收益率的日本債券相較於美國和歐洲的高收益替代品變得不那麼具有吸引力。

另一個促成拋售的關鍵因素是貨幣動態。日元走弱會降低持有日元資產的外國投資者的回報。隨著日元承壓,國際資本傾向於從日本債券中撤出,加速拋售壓力。這種債券拋售、收益率上升與貨幣疲弱的反饋循環,已成為當前市場環境的一個決定性特徵。

日本債券市場拋售的影響具有全球性。日本是資本的重要出口國,日本的機構投資者持有大量外國債務。國內收益率的上升可能促使資

查看原文這次拋售的核心在於日本銀行 (BOJ) 不斷演變的立場。數十年來,日本維持超寬鬆的貨幣政策,包括收益率曲線控制和大規模購債,壓低收益率並穩定借貸成本。然而,持續的通脹壓力和全球環境的變化迫使市場重新考慮這一長期政策框架是否能夠持續。即使是政策正常化的微妙信號,也足以引發投資者的激進調整。

當債券大量拋售時,價格下跌,收益率上升。在日本的情況下,收益率的上升代表著一個結構性轉變,而非暫時反應。投資者越來越將日本銀行可能容忍更高收益率或逐步減少干預的可能性納入考量。這使得低收益率的日本債券相較於美國和歐洲的高收益替代品變得不那麼具有吸引力。

另一個促成拋售的關鍵因素是貨幣動態。日元走弱會降低持有日元資產的外國投資者的回報。隨著日元承壓,國際資本傾向於從日本債券中撤出,加速拋售壓力。這種債券拋售、收益率上升與貨幣疲弱的反饋循環,已成為當前市場環境的一個決定性特徵。

日本債券市場拋售的影響具有全球性。日本是資本的重要出口國,日本的機構投資者持有大量外國債務。國內收益率的上升可能促使資

- 讚賞

- 1

- 1

- 轉發

- 分享

HighAmbition :

:

2026 GOGOGO 👊- 讚賞

- 點讚

- 留言

- 轉發

- 分享

共创币

共创币

創建人@慧眼通证

上市進度

0.00%

市值:

$3379.31

創建我的代幣

在留言中展示你最喜愛的 Hot Wheels 車款。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

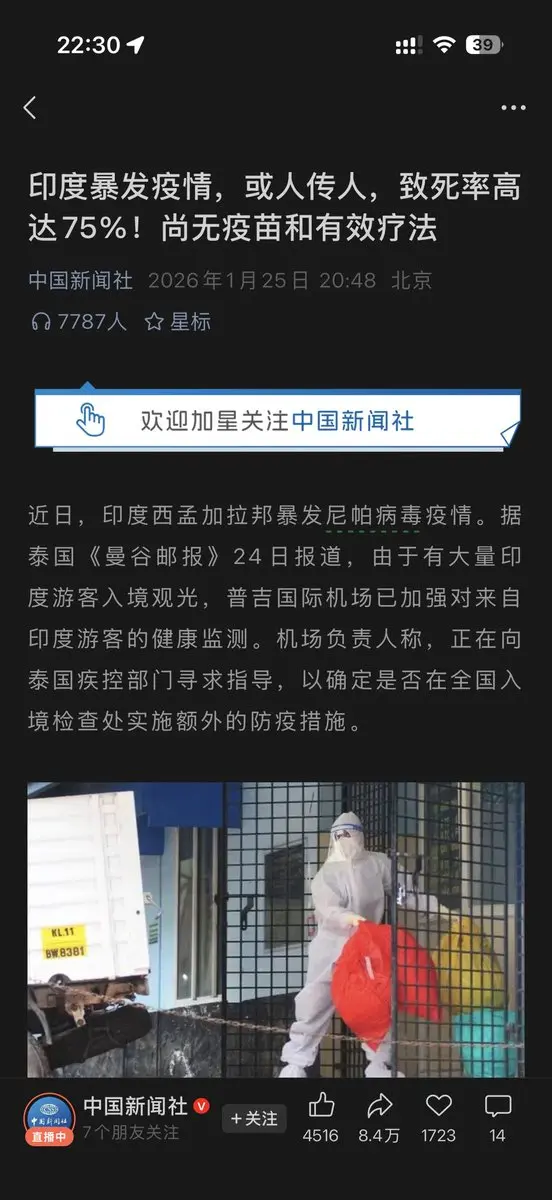

加拿大和澳大利亞危險了

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

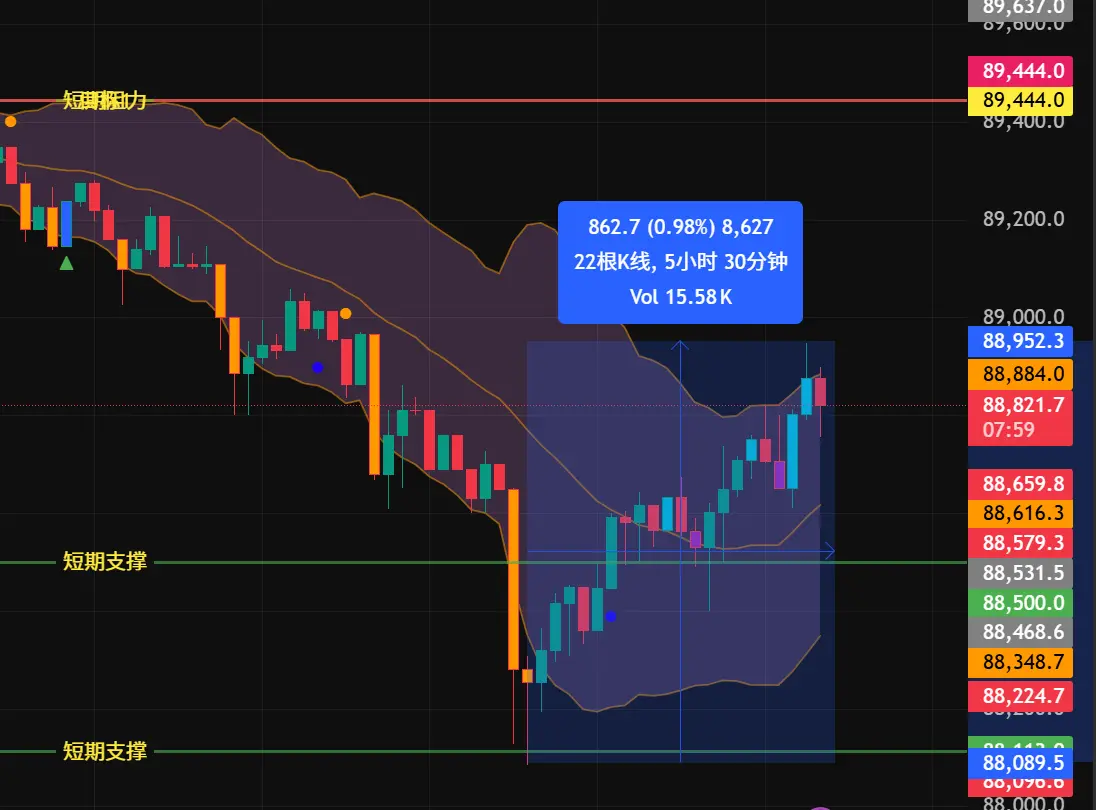

周一行情看空多些,反弹空

一、比特币(1月26日)

- 观点:震荡偏空,无明确突破前观望,反弹乏力,日线趋势转弱,等待区间破位。

- 关键价位:支撑88500、87600;阻力90600、91200、92000。

- 操作:未突破91200前高空为主,反弹至90600-91200轻仓试空,止损91500,目标88500;跌破88500追空,目标87600,止损89000;站稳91200且放量可小仓试多,止损90600,目标92000。

二、以太坊(1月26日)

- 观点:震荡偏弱,3000关口承压,空头占优,小时线空头排列,MACD 0轴下,RSI 40-45偏弱。

- 关键价位:支撑2920、2900;阻力2960、2980。

- 操作:跌破2920轻仓做空,止损2940,目标2900;突破2960轻仓做多,止损2940,目标2980;无突破则观望,严控仓位与止损。

三、风险与仓位

- 联动性强,重点看BTC能否站稳90000,ETH能否站上3000,仓位≤3成,止损不超过入场价3%。

- 基本面:美联储政策偏紧,风险资产偏好低,市场情绪谨慎,资金面支撑不足,反弹持续性存疑!

查看原文一、比特币(1月26日)

- 观点:震荡偏空,无明确突破前观望,反弹乏力,日线趋势转弱,等待区间破位。

- 关键价位:支撑88500、87600;阻力90600、91200、92000。

- 操作:未突破91200前高空为主,反弹至90600-91200轻仓试空,止损91500,目标88500;跌破88500追空,目标87600,止损89000;站稳91200且放量可小仓试多,止损90600,目标92000。

二、以太坊(1月26日)

- 观点:震荡偏弱,3000关口承压,空头占优,小时线空头排列,MACD 0轴下,RSI 40-45偏弱。

- 关键价位:支撑2920、2900;阻力2960、2980。

- 操作:跌破2920轻仓做空,止损2940,目标2900;突破2960轻仓做多,止损2940,目标2980;无突破则观望,严控仓位与止损。

三、风险与仓位

- 联动性强,重点看BTC能否站稳90000,ETH能否站上3000,仓位≤3成,止损不超过入场价3%。

- 基本面:美联储政策偏紧,风险资产偏好低,市场情绪谨慎,资金面支撑不足,反弹持续性存疑!

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

漂亮國有啥利好啊,為啥ETH漲漲跌跌,納斯達克指數快開吧,為啥還休市呢?大黃也快開吧,來個突飛猛進,別在掉鏈子了,我都虧這麼多了,还在乎這點嗎?讓暴風雨來得更猛烈些吧,奧利給!!!!!!!!!

ETH-1.11%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

Gate 年度帳單出爐!一同來看我的年度表現

點擊連結查看你的專屬 #2025Gate年度账单 ,領取 20 USDT 仓位體驗券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=VVVEBW0MVG&ref_type=126&shareUid=VFZDXF5cAgQO0O0O

查看原文點擊連結查看你的專屬 #2025Gate年度账单 ,領取 20 USDT 仓位體驗券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=VVVEBW0MVG&ref_type=126&shareUid=VFZDXF5cAgQO0O0O

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

🏅 Gate TradFi 黃金幸運袋 — 交易與現實獎勵的結合

我最近參加了 Gate TradFi 的黃金幸運袋活動,這是我在加密交易中從未見過的促銷活動。

每10分鐘,會送出1克實體黃金給參與者 — 這是一個數位交易與有形價值的獨特結合。

💎 為何它與眾不同

真實的實體獎勵:大多數活動提供虛擬點數或臨時激勵,但 Gate 提供實際的黃金,彰顯可信度與用戶的重視

流暢的體驗:平台直觀易用,讓新手與專業人士都能輕鬆參與

動態的刺激:每10分鐘公布獲勝者,讓體驗保持有趣且互動性強

🤝 社群驅動的成長

用戶可以在 Gate Square 分享截圖、交易經驗和抽獎時刻

鼓勵學習、激勵與社群參與感

🎯 平衡的激勵措施

參與即可獲得黃金贈品

$200 為50位幸運用戶提供體驗券

支持實用的交易體驗與低風險參與

🌟 最後的看法

Gate TradFi 架起了傳統資產與數位金融之間的橋樑,提供真實、有形且有意義的獎勵。

參與這個活動不僅有趣 — 這是一個結合學習、社群與現實價值的完整交易體驗。

我分享了我的旅程,也鼓勵大家一同參與。

交易、參與,體驗真正有價值的事物。

查看原文我最近參加了 Gate TradFi 的黃金幸運袋活動,這是我在加密交易中從未見過的促銷活動。

每10分鐘,會送出1克實體黃金給參與者 — 這是一個數位交易與有形價值的獨特結合。

💎 為何它與眾不同

真實的實體獎勵:大多數活動提供虛擬點數或臨時激勵,但 Gate 提供實際的黃金,彰顯可信度與用戶的重視

流暢的體驗:平台直觀易用,讓新手與專業人士都能輕鬆參與

動態的刺激:每10分鐘公布獲勝者,讓體驗保持有趣且互動性強

🤝 社群驅動的成長

用戶可以在 Gate Square 分享截圖、交易經驗和抽獎時刻

鼓勵學習、激勵與社群參與感

🎯 平衡的激勵措施

參與即可獲得黃金贈品

$200 為50位幸運用戶提供體驗券

支持實用的交易體驗與低風險參與

🌟 最後的看法

Gate TradFi 架起了傳統資產與數位金融之間的橋樑,提供真實、有形且有意義的獎勵。

參與這個活動不僅有趣 — 這是一個結合學習、社群與現實價值的完整交易體驗。

我分享了我的旅程,也鼓勵大家一同參與。

交易、參與,體驗真正有價值的事物。

- 讚賞

- 1

- 留言

- 轉發

- 分享

u玥来玥好

u玥来玥好

創建人@5u上市推进者

上市進度

0.18%

市值:

$3431.85

創建我的代幣

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

下週 🚨▸ 最新GDP數據設定宏觀基調▸ 83億美元流動性注入系統▸ 利率決策公布▸ 美國資產負債表更新▸ FOMC聲音影響市場這就是轉折點形成的方式流動性、政策與預期交匯,通常也是重大趨勢誕生的地方。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

🚀✨ 釋放你的創意,參與 #GateSquareCreatorNewYearIncentives!

你的舞台,你的聚光燈——將想法轉化為令人驚豔的貼文、視覺和內容,讓社群為之震撼! 💡🎨

💎 重要內容:

激發靈感與興奮的創意

引發互動的貼文

讓你脫穎而出的清晰、洞察力與風格

無論是AI藝術、巧妙的標題,還是資訊圖表,你的聲音都很重要。 🌟

🎯 加入這個運動,展現你的風格,並在2026年留下你的足跡!

#CreatorsWin #GateCommunity #CryptoCreators

查看原文你的舞台,你的聚光燈——將想法轉化為令人驚豔的貼文、視覺和內容,讓社群為之震撼! 💡🎨

💎 重要內容:

激發靈感與興奮的創意

引發互動的貼文

讓你脫穎而出的清晰、洞察力與風格

無論是AI藝術、巧妙的標題,還是資訊圖表,你的聲音都很重要。 🌟

🎯 加入這個運動,展現你的風格,並在2026年留下你的足跡!

#CreatorsWin #GateCommunity #CryptoCreators

- 讚賞

- 1

- 留言

- 轉發

- 分享

一天的逛吃逛吃結束啦~$memes 漲就漲吧 你們為啥砸我的哈基米!

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

只有中本聰才能做到這一點

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多6.89萬 熱度

4.37萬 熱度

3.65萬 熱度

1.39萬 熱度

2.94萬 熱度

熱門 Gate Fun

查看更多- 市值:$3430.01持有人數:20.05%

- 市值:$3382.75持有人數:10.00%

- 市值:$3379.31持有人數:10.00%

- 市值:$3431.85持有人數:20.17%

- 市值:$3433.95持有人數:20.05%

最新消息

查看更多置頂

馬年大吉,抽獎行大運!成長值新年抽獎第 1️⃣6️⃣ 期盛大來襲!

抓住新年的好運,立即參與👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何參與?

1️⃣ 在廣場發帖、評論、點贊,完成任務賺取成長值

2️⃣ 每積攢 300 積分,即可參與超值抽獎!

🎁 新年好運等你拿!獎品包括 iPhone 17、新年周邊、代幣等心動大禮!

活動時間:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活動詳情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GTGate 廣場創作者新春激勵正式開啟,發帖解鎖 $60,000 豪華獎池

如何參與:

報名活動表單:https://www.gate.com/questionnaire/7315

使用廣場任意發帖小工具,搭配文字發布內容即可

豐厚獎勵一覽:

發帖即可可瓜分 $25,000 獎池

10 位幸運用戶:獲得 1 GT + Gate 鸭舌帽

Top 發帖獎勵:發帖與互動越多,排名越高,贏取 Gate 新年周邊、Gate 雙肩包等好禮

新手專屬福利:首帖即得 $50 獎勵,繼續發帖还能瓜分 $10,000 新手獎池

活動時間:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

詳情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

廣場新人 & 回歸福利進行中!首次發帖或久違回歸,直接送你獎勵!

每月 $20,000 獎金等你瓜分!

在廣場帶 #我在广场发首帖 發布首帖或回歸帖即可領取 $50 倉位體驗券

月度發帖王和互動王還將各獲額外 50U 獎勵

你的加密觀點可能啟發無數人,開始創作之旅吧!

👉️ https://www.gate.com/postGate 广場「創作者認證激勵計畫」優質創作者持續招募中!

立即加入,發布優質內容,參與活動即可瓜分月度 $10,000+ 創作獎勵!

認證申請步驟:

1️⃣ 打開 App 首頁底部【廣場】 → 點擊右上角頭像進入個人首頁

2️⃣ 點擊頭像右下角【申請認證】,提交申請等待審核

立即報名:https://www.gate.com/questionnaire/7159

豪華代幣獎池、Gate 精美周邊、流量曝光等超過 $10,000 的豐厚獎勵等你拿!

活動詳情:https://www.gate.com/announcements/article/47889