#GlobalTechSell-OffHitsRiskAssets — 加密貨幣在交火中

近期的全球科技股拋售不僅僅是納斯達克的痛苦。其震波正波及所有風險資產,包括加密貨幣。理解這些動態對於策略布局至關重要。

📉 拋售驅動因素

1. 利率上升壓力

以增長為導向、槓桿操作的科技股對利率高度敏感。

較高的債券收益率 → 未来現金流折現 → 估值下降。

2. 風險偏好轉變

投資者從股票轉向避險資產:美元、債券、黃金。

作為高β資產的加密貨幣,立即受到壓力。

3. 宏觀不確定性

通脹數據和央行指引放大波動性。

全球資本變得選擇性,首先打擊槓桿和投機市場。

🔄 加密貨幣的影響

比特幣(BTC)、以太坊(ETH)和大型市值山寨幣短期內與股票呈現相關性。

山寨幣由於流動性較低和槓桿較高,遭受更深的回調。

市場輪動偏向比特幣和穩定幣,因為智慧資金尋求流動性和安全。

🧠 市場結構信號

加密貨幣正在測試歷史上作為宏觀轉折點的關鍵支撐區域。

流動性沖刷發生在零售止損集中區附近。

高成交量的回收或持續支撐將表明儘管宏觀壓力存在,風險偏好正在回升。

⚠️ 需留意的風險

長期科技股疲弱可能使加密貨幣修正超出短期支撐。

槓桿頭寸的資金利率飆升可能引發連鎖清算。

跨資產傳染風險:股票疲弱可能放大負面加密情緒。

🔑 重要水平與指標

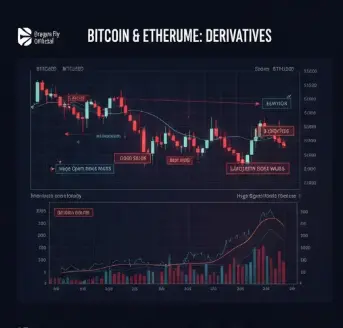

監控比特幣(BTC)和以太坊(ETH)的支撐區域,以觀察流動性吸收情況。

追蹤成交量分佈,判斷回調是被買入還是被拒絕。

關注衍生品指標——資金利率和未平倉合約,以評估槓桿風險或中和情況。

🎯 交易者與投資者策略

避免在科技股主導的拋售中追逐山寨幣的回調。

在比特幣/以太坊的高信心區域進行分批建倉,並採用嚴格的風險管理。

保持現金儲備,準備把握宏觀驅動的投降機會。

📌 底線

( 強調了加密貨幣與全球市場的高度互聯性。

短期內預計會有痛苦。

長期韌性取決於結構、流動性管理和紀律性策略。

風險資產可能會震盪,但那些能以紀律應對波動的人,將捕捉到下一次重大行情。

近期的全球科技股拋售不僅僅是納斯達克的痛苦。其震波正波及所有風險資產,包括加密貨幣。理解這些動態對於策略布局至關重要。

📉 拋售驅動因素

1. 利率上升壓力

以增長為導向、槓桿操作的科技股對利率高度敏感。

較高的債券收益率 → 未来現金流折現 → 估值下降。

2. 風險偏好轉變

投資者從股票轉向避險資產:美元、債券、黃金。

作為高β資產的加密貨幣,立即受到壓力。

3. 宏觀不確定性

通脹數據和央行指引放大波動性。

全球資本變得選擇性,首先打擊槓桿和投機市場。

🔄 加密貨幣的影響

比特幣(BTC)、以太坊(ETH)和大型市值山寨幣短期內與股票呈現相關性。

山寨幣由於流動性較低和槓桿較高,遭受更深的回調。

市場輪動偏向比特幣和穩定幣,因為智慧資金尋求流動性和安全。

🧠 市場結構信號

加密貨幣正在測試歷史上作為宏觀轉折點的關鍵支撐區域。

流動性沖刷發生在零售止損集中區附近。

高成交量的回收或持續支撐將表明儘管宏觀壓力存在,風險偏好正在回升。

⚠️ 需留意的風險

長期科技股疲弱可能使加密貨幣修正超出短期支撐。

槓桿頭寸的資金利率飆升可能引發連鎖清算。

跨資產傳染風險:股票疲弱可能放大負面加密情緒。

🔑 重要水平與指標

監控比特幣(BTC)和以太坊(ETH)的支撐區域,以觀察流動性吸收情況。

追蹤成交量分佈,判斷回調是被買入還是被拒絕。

關注衍生品指標——資金利率和未平倉合約,以評估槓桿風險或中和情況。

🎯 交易者與投資者策略

避免在科技股主導的拋售中追逐山寨幣的回調。

在比特幣/以太坊的高信心區域進行分批建倉,並採用嚴格的風險管理。

保持現金儲備,準備把握宏觀驅動的投降機會。

📌 底線

( 強調了加密貨幣與全球市場的高度互聯性。

短期內預計會有痛苦。

長期韌性取決於結構、流動性管理和紀律性策略。

風險資產可能會震盪,但那些能以紀律應對波動的人,將捕捉到下一次重大行情。