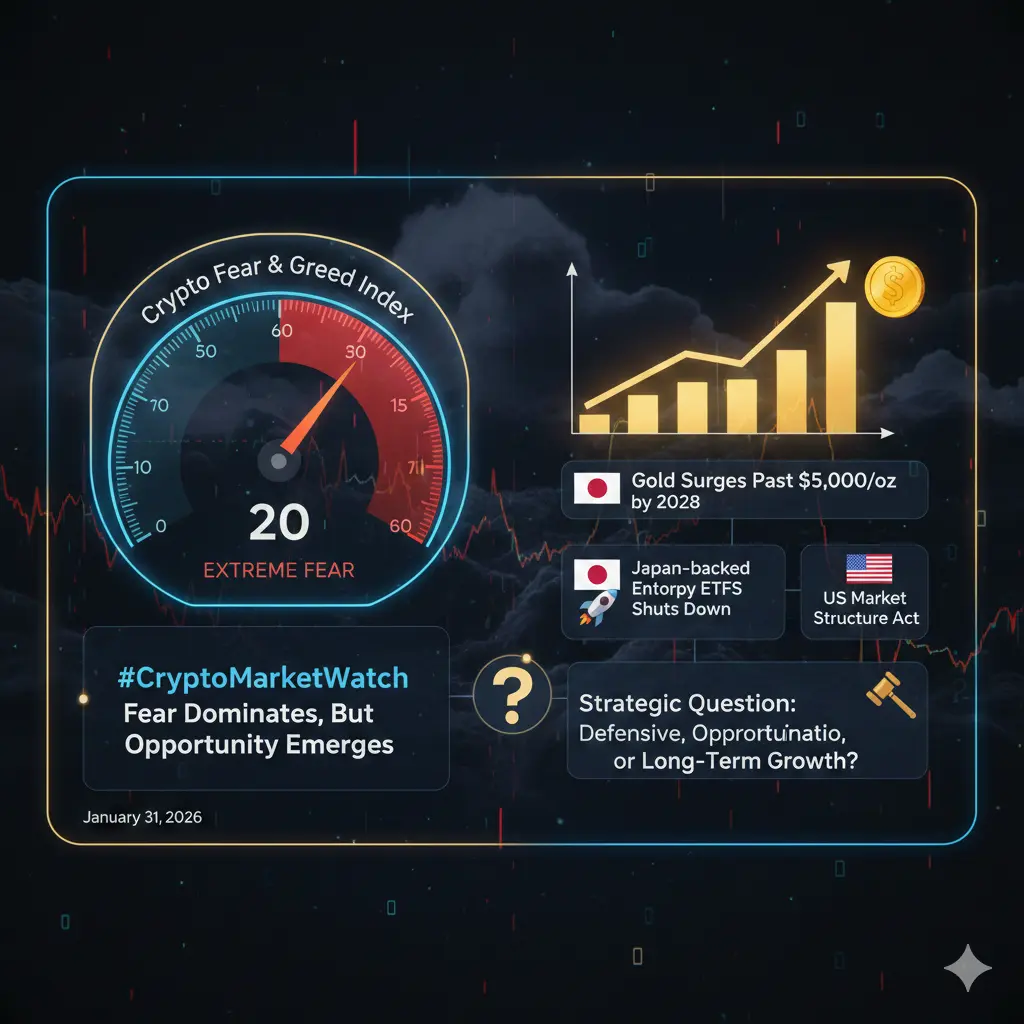

#CryptoMarketWatch 恐懼主導,但機會浮現

隨著加密恐懼與貪婪指數跌至20,全球加密市場正傳達出高度謹慎的信號,反映投資者的深度避險情緒。波動性仍然居高不下,交易者在不確定性中謹慎權衡下一步行動。

市場重點摘要:

1️⃣ 黃金飆升:

黃金已突破每盎司5000美元,再次確認其作為避險資產的角色。在宏觀經濟與地緣政治不確定性籠罩市場之際,投資者正將資金轉向有形的價值存儲。

2️⃣ 日本計劃推出現貨加密ETF:

監管討論顯示,日本可能在2028年前批准現貨加密ETF,象徵長期機構整合以及數字資產在傳統金融基礎設施中的逐步合法化。

3️⃣ 加密創業公司震盪:

a16z支持的Entropy已經關閉,正在進行全額退款。這凸顯加密創業領域持續存在的風險,包括流動性、執行力與市場可行性等關鍵考量。

4️⃣ 美國監管轉變:

美國正進入加密監管的新階段。擬議的Market Structure Act可能重塑交易所運作、托管規則與數字資產合規,影響零售與機構投資者的參與。

市場影響:

避險情緒:資金正流向黃金、穩定幣與高流動性資產。短期內,加密被視為高風險工具。

機構謹慎:監管明確性逐步提升,讓機構有信心進行策略布局,同時保持謹慎。

創業與流動性風險:創新持續,但投資者必須考慮創業公司倒閉、操作風險與流動性限制。

策略思考:

市場正在轉變,布局比以往任何時候都更為重要。問問自己:

你是偏